2022-01-28

Ställningstagandet om avgifter för kortbetalning, mervärdesskatt, daterat den 27 oktober 2017, dnr 202 428288-17/111, ska inte längre tillämpas.

Högsta förvaltningsdomstolen har genom dom i mål 4610-21 den 7 januari 2022 klarlagt att rättsförhållandet mellan en kortutgivare och en nätverksoperatör innebär ett ömsesidigt utbyte av prestationer. Det finns därför omsättningar mellan dessa parter när belopp överförs mot ersättning.

Hur sådana omsättningar ska bedömas kan avgöras med stöd av ställningstagandet ”Betaltjänster och undantaget från skatteplikt, mervärdesskatt” daterat den 13 januari 2020, dnr 8-5507.

Datum: 2017-10-27

Områden: Mervärdesskatt

Dnr: 202 428288-17/111

1 Sammanfattning

Det är fråga om en omsättning av en tjänst när en kortinnehavare av en kortutgivare får tillgång till ett kort och kortinnehavaren betalar en ersättning för detta (vanligtvis som en årsavgift). Vidare är det fråga om en ersättning för en tjänst, det vill säga en omsättning, när en kortinlösare får ersättning av betalningsmottagaren för sin inlösentjänst. Båda dessa omsättningar är enligt Skatteverket sådana betaltjänster som omfattas av undantag från skatteplikt.

Skatteverket anser att den avgift som betalas mellan kortutgivaren och kortinlösaren, den så kallade mellanbanksavgiften, inte utgör ersättning för någon tjänst som kortutgivaren har tillhandahållit till kortinlösaren. Det är därför inte fråga om någon omsättning.

2 Frågeställning

Kortbaserade betalningstransaktioner är ett samlingsuttryck för de transaktioner som sker när någon betalar med sitt betal- eller kreditkort. Sådana betalningsordningar kallas också kortnätverk.

Den första frågan är om de olika avgifterna vid kortbetalningar mervärdesskattemässigt är ersättningar för varor eller tjänster det vill säga omsättningar. Den andra frågan blir då om omsättningar är dessa då skattepliktiga eller undantagna från skatteplikt.

3 Gällande rätt m.m.

3.1 Omsättning

Mervärdesskatt ska betalas till staten vid sådan omsättning inom landet av varor eller tjänster som är skattepliktig och görs av en beskattningsbar person i denna egenskap, i den utsträckning den beskattningsbara personen inte är befriad från skatt för omsättningen (1 kap. 1 § första stycket 1 mervärdesskattelagen [1994:200], ML).

Med omsättning förstås att en vara överlåts mot ersättning eller att en tjänst utförs, överlåts eller på annat sätt tillhandahålls någon mot ersättning (2 kap. 1 § ML).

Motsvarande bestämmelser i rådets direktiv 2006/112/EG om ett gemensamt system för mervärdesskatt (mervärdesskattedirektivet) finns i artiklarna 2.1 a och c, 14.1, 24.1 och 25.

Ett tillhandahållande av tjänster mot ersättning ska grunda sig på ett rättsligt förhållande mellan den som tillhandahåller tjänsten och köparen (C-16/93, Tolsma, punkterna 13–14).

Det måste finnas ett direkt samband mellan den tjänst som tillhandahålls och det motvärde som erhålls. Värdet måste kunna uttryckas i pengar och representera ett subjektivt värde för att ett tillhandahållande av tjänst ska föreligga (154/80, Aardappelenbewaarplaats, punkterna 12–13).

3.2 Skatteplikt

Från skatteplikt undantas omsättning av bank- och finansieringstjänster samt sådan omsättning som utgör värdepappershandel eller därmed jämförlig verksamhet. Med bank- och finansieringstjänster avses inte notariatverksamhet, inkassotjänster, administrativa tjänster avseende factoring eller uthyrning av förvaringsutrymmen (3 kap. 9 § första och andra stycket ML).

Medlemsstaterna ska undanta transaktioner, inkluderat förmedling, som rör spar- och transaktionskonton, betalningar, överföringar, fordringar, checkar och andra överlåtbara skuldebrev, med undantag av indrivning av fordringar (artikel 135.1 d i mervärdesskattedirektivet).

Undantagen för tjänster rörande betalningar och överföringar kan bara avse transaktioner som vid en helhetsbedömning utgör en avgränsad enhet och som medför att de funktioner som är specifika och väsentliga för den aktuella tjänsten fullgörs (C-607/14 Bookit punkt 39).

De specifika och väsentliga kännetecknen för en överföring som undantas från skatteplikt är att det är fråga om en tjänst som medför en ändring i den befintliga rättsliga och finansiella ställningen mellan betalaren och mottagaren eller mellan dessa och deras respektive bank. Det ska vara fråga om tjänster som har som verkan att medel överförs. Det ska inte vara fråga om tjänster som enbart avser de tekniska aspekterna. Samma bedömning som görs för överföringar ska göras för betalningar (C-2/95 SDC punkterna 50 och 53 samt C-235/00 CSC Financial Services punkt 26).

4 Bedömning

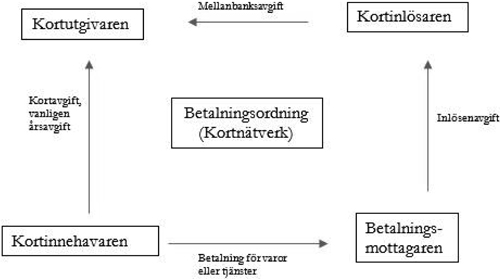

Den i Sverige vanligaste formen av betalningsordning vid kortbetalningar är så kallad fyrpartsbetalningsordning. De fyra parterna är kortinnehavaren, kortutgivaren, kortinlösaren och betalningsmottagaren. Kortutgivaren och kortinlösaren är anslutna till olika kortnätverk till exempel MasterCard eller VISA. Det är kortnätverket som äger varumärket och bestämmer regler för ersättning och kortkontroll med mera.

Kortinnehavaren får genom avtal med sin kortutgivare tillgång till ett kort, vanligtvis mot en årsavgift. När en betalningstransaktion genomförs betalar betalningsmottagaren en avgift till kortinlösaren. Dessutom betalar kortinlösaren en avgift till kortutgivaren.

Bild: Avgifter i fyrpartsbetalningsordning

4.1 Omsättning

Det är fråga om en omsättning när kortinnehavaren av kortutgivaren ges möjlighet att använda kortet för att genomföra betalningar och kortinnehavaren betalar en ersättning för detta (vanligtvis som en årsavgift). Vidare är det fråga om en ersättning för en tjänst, det vill säga en omsättning, när kortinlösaren får ersättning av betalningsmottagaren för sin inlösentjänst.

Avgiften som betalas av kortinlösaren till kortutgivaren tas normalt ut på grund av ett ramavtal som tecknats med kortnätverket. Denna ersättning kallas för mellanbanksavgift. Avgiften tas enligt Skatteverkets bedömning ut av en annan anledning än ett avtal mellan parterna om en specifik tjänst som betalningen är ersättning för. Avgiften är i stället ett sätt att fördela de tekniska kostnaderna för transaktionerna mellan kortutgivarna och kortinlösarna i kortnätverket. Det är fråga om en avgift som tas ut för att balansera de tekniska kostnader som kortutgivarna och kortinlösarna har inom kortnätverket. Denna hantering är en skyldighet respektive en rättighet för de som ingår i kortnätverket.

Skatteverket gör bedömningen att den avgift som betalas mellan kortutgivaren och kortinlösaren inte är ersättning för någon tjänst som kortutgivaren har tillhandahållit till kortinlösaren. Det är därför inte fråga om någon omsättning mervärdesskattemässigt.

Vissa kort utfärdas av en bank i samarbete med ett större säljföretag vars namn och logotyp finns på kortet. Sådana kort brukar kallas co-branded cards. Det förekommer i sådana fall att en utgivande bank har tecknat avtal med ett säljföretag som inte är part i ett ramavtal som tecknats med kortnätverket. Mellanbanksavgiften skickas då vidare från den utgivande banken till säljföretaget. Skatteverket anser att inte heller denna avgift är ersättning för någon tjänst. Detta gäller under förutsättning att det inte kan visas att det finns ett avtal om en tjänst mellan parterna som mellanbanksavgiften kan anses vara ersättning för.

4.2 Skatteplikt

Samtliga omsättningar är skattepliktiga om de inte omfattas av ett särskilt undantag från skatteplikt. En bedömning ska göras om de olika omsättningarna i samband med kortbetalningar är sådana betaltjänster som ska undantas från skatteplikt.

För att det ska vara en betaltjänst ska det vara fråga om en tjänst som medför en ändring i den befintliga rättsliga och finansiella ställningen mellan betalaren och mottagaren eller mellan dessa och deras respektive bank. Det är just ändringar av den rättsliga och ekonomiska ställningen som är de specifika och väsentliga kännetecknen för en betaltjänst.

De omsättningar som görs vid kortbetalningar i en fyrpartbetalningsordning avser sådana tjänster som medför att konton eller andra finansiella redovisningar med liknande funktion debiteras eller krediteras. Det är således fråga om tjänster som medför en ändring i den befintliga rättsliga och finansiella ställningen för de parter som berörs vid kortbetalningen. Omsättningen när kortinnehavaren mot ersättning till kortutgivaren ges möjlighet att använda kortet för att genomföra betalningar och omsättningen när kortinlösaren får ersättning från betalningsmottagaren för sin inlösen är därför sådana betaltjänster som omfattas av undantag från skatteplikt.