Detta direktiv ska tillämpas från och med den 20 november 2026.

Europaparlamentet och Europeiska unionens råd har antagit detta direktiv

med beaktande av fördraget om Europeiska unionens funktionssätt, särskilt artikel 114,

med beaktande av Europeiska kommissionens förslag,

efter översändande av utkastet till lagstiftningsakt till de nationella parlamenten,

med beaktande av Europeiska ekonomiska och sociala kommitténs yttrande,

i enlighet med det ordinarie lagstiftningsförfarandet, och

av följande skäl:

Europaparlamentets och rådets direktiv 2008/48/EG fastställer regler på unionsnivå om konsumentkreditavtal.

År 2014 lade kommissionen fram en rapport om genomförandet av direktiv 2008/48/EG. År 2020 lade kommissionen fram en andra rapport om genomförandet av det direktivet och ett arbetsdokument från kommissionens avdelningar med resultaten av en utvärdering av det direktivets ändamålsenlighet och resultat, som omfattade ett brett samråd med berörda parter.

Dessa rapporter och samråd visade att direktiv 2008/48/EG delvis har varit ändamålsenligt när det gäller att säkerställa en hög nivå av konsumentskydd och främja utvecklingen av en inre marknad för krediter, och att dess mål fortfarande är relevanta. Skälen till att det direktivet endast delvis har varit ändamålsenligt har delvis med själva direktivet att göra, till exempel otydliga formuleringar i vissa artiklar, men hänger också samman med externa faktorer, såsom utvecklingen i samband med digitalisering, den praktiska tillämpningen och tillsynen i medlemsstaterna samt det faktum att vissa aspekter av konsumentkreditmarknaden inte omfattas av det direktivet.

Digitaliseringen har bidragit till att marknaden utvecklats på ett sätt som inte förutsågs när direktiv 2008/48/EG antogs. Den snabba tekniska utvecklingen sedan det direktivet antogs har lett till betydande förändringar på konsumentkreditmarknaden, både på utbuds- och efterfrågesidan, såsom framväxten av nya produkter och utvecklingen av konsumenters beteende och preferenser.

Den vaga formuleringen av vissa bestämmelser i direktiv 2008/48/EG, som gör det möjligt för medlemsstaterna att anta avvikande bestämmelser som går utöver dem som föreskrivs i det direktivet, ledde till ett fragmenterat regelverk i unionen när det gäller ett antal aspekter av konsumentkreditavtal.

Den praktiska och rättsliga situation som följer av dessa nationella skillnader leder i vissa fall till snedvridning av konkurrensen mellan kreditgivare i unionen och skapar hinder på den inre marknaden. Situationen begränsar konsumenternas möjligheter att dra nytta av ett gradvis ökande utbud av gränsöverskridande krediter, som förväntas växa ytterligare till följd av digitaliseringen. Denna snedvridning och begränsning kan i sin tur leda till minskad efterfrågan på varor och tjänster. Situationen leder också till ett otillräckligt och ojämnt konsumentskydd i hela unionen.

Under de senaste åren har de krediter som erbjuds konsumenter utvecklats och diversifierats avsevärt. Nya kreditinstrument har dykt upp, särskilt i onlinemiljön, och användningen av dem fortsätter att öka. Detta har lett till osäkerhet om rättsläget vad gäller tillämpningen av direktiv 2008/48/EG på sådana nya produkter.

Detta direktiv kompletterar reglerna i Europaparlamentets och rådets direktiv 2002/65/EG. För att garantera rättssäkerheten bör det klargöras att i händelse av konflikt mellan bestämmelserna i det här direktivet och i det direktivet bör bestämmelserna i det här direktivet tillämpas som lex specialis.

Enligt artikel 26 i fördraget om Europeiska unionens funktionssätt (EUF-fördraget) ska den inre marknaden omfatta ett område där fri rörlighet för varor, personer och tjänster säkerställs. Utvecklingen av en mer transparent och effektiv rättslig ram för konsumentkrediter kommer att leda till ökat förtroende från konsumenternas sida och ökat skydd för dem samt underlätta utvecklingen av gränsöverskridande verksamhet.

För att främja framväxten av en väl fungerande inre marknad för konsumentkrediter är det nödvändigt att tillhandahålla en harmoniserad unionsram på ett antal centrala områden. Med hänsyn till konsumentkreditmarknadens ständiga utveckling, särskilt vad gäller onlinemiljön, och den ökande rörligheten bland unionsmedborgarna kommer en framåtblickande unionslagstiftning som kan anpassas efter nya kreditformer och som ger medlemsstaterna den flexibilitet som krävs för genomförandet att bidra till att skapa likvärdiga förutsättningar för företag.

Enligt artikel 169.1 och 169.2 a i EUF-fördraget ska unionen bidra till att uppnå en hög konsumentskyddsnivå genom åtgärder som beslutas enligt artikel 114 i EUF-fördraget. Enligt artikel 38 i Europeiska unionens stadga om de grundläggande rättigheterna (stadgan) ska en hög konsumentskyddsnivå tryggas i unionens politik.

Det är viktigt att konsumenter åtnjuter en hög nivå av skydd. Därför bör den fria rörligheten för krediterbjudanden kunna fungera under bästa möjliga förutsättningar både för de som erbjuder och för de som efterfrågar tjänsterna, med vederbörlig hänsyn till särskilda förhållanden i medlemsstaterna.

En fullständig harmonisering är nödvändig för att alla konsumenter i unionen ska kunna tillförsäkras ett högt och likvärdigt konsumentskydd som tillvaratar deras intressen och för att skapa en väl fungerande inre marknad. Det bör därför inte vara tillåtet för medlemsstaterna att behålla eller införa nationella bestämmelser som avviker från dem som fastställs i detta direktiv, om inte annat anges i detta direktiv. Denna begränsning bör dock vara tillämplig endast då detta direktiv innehåller harmoniserade bestämmelser. Medlemsstaterna bör således kunna behålla eller införa andra nationella bestämmelser om det inte finns några sådana harmoniserade bestämmelser. Medlemsstaterna bör alltså ha möjlighet att behålla eller införa nationella bestämmelser om solidariskt ansvar för varu- eller tjänsteleverantören och kreditgivaren. Medlemsstaterna bör också ha möjlighet att behålla eller införa nationella bestämmelser om uppsägning av ett kontrakt som avser varuförsäljning eller tillhandahållande av tjänster om konsumenten utnyttjar sin ångerrätt i samband med kreditavtalet. I detta avseende bör medlemsstaterna tillåtas att när det gäller kreditavtal med obestämd löptid fastställa en minimiperiod mellan den tidpunkt då kreditgivaren begär återbetalning och den dag då krediten ska återbetalas.

Definitionerna i detta direktiv fastställer harmoniseringens tillämpningsområde. Medlemsstaternas skyldighet att införliva detta direktiv bör därför begränsas till dess tillämpningsområde såsom det fastställs genom dessa definitioner. Detta direktiv bör emellertid inte påverka medlemsstaternas tillämpning, i överensstämmelse med unionsrätten, av bestämmelser i detta direktiv på områden som inte omfattas av dess tillämpningsområde. En medlemsstat skulle därigenom kunna behålla eller införa nationell lagstiftning som motsvarar detta direktiv eller vissa bestämmelser i detta direktiv om kreditavtal som inte omfattas av dess tillämpningsområde, till exempel om kreditavtal där konsumenten vid deras ingående åläggs att deponera ett föremål som säkerhet hos kreditgivaren för denne att förvara och där konsumentens ansvar är strikt begränsat till den deponerade säkerheten, eller om kreditavtal som omfattar ett sammanlagt kreditbelopp på över 100.000 EUR. Medlemsstaterna skulle också kunna tillämpa detta direktiv på kombinerade krediter som inte omfattas av definitionen av kombinerade kreditavtal i detta direktiv. Bestämmelserna om kombinerade kreditavtal i detta direktiv kan således tillämpas på kreditavtal som endast delvis syftar till att finansiera ett avtal om leverans av en vara eller tillhandahållande av en tjänst.

Ett antal medlemsstater har tillämpat direktiv 2008/48/EG på områden som inte omfattas av dess tillämpningsområde för att höja nivån på konsumentskyddet, medan andra medlemsstater har olika nationella regler som reglerar dessa områden på grundval av marknadens särdrag. Detta har gjort att vissa skillnader mellan olika medlemsstaters nationella rätt har behållits när det gäller dessa typer av krediter. Faktum är att flera av de kreditavtal som inte omfattas av tillämpningsområdet för direktiv 2008/48/EG kan vara till skada för konsumenter, inbegripet kortfristiga högkostnadskreditavtal vars belopp vanligtvis är lägre än den minimitröskel på 200 EUR som fastställs i det direktivet. I detta sammanhang, och i syfte att säkerställa en hög nivå av konsumentskydd och underlätta den gränsöverskridande konsumentkreditmarknaden, bör det här direktivet omfatta vissa avtal som undantagits från tillämpningsområdet för direktiv 2008/48/EG, såsom konsumentkreditavtal som omfattar ett sammanlagt kreditbelopp på mindre än 200 EUR. På samma sätt bör andra potentiellt skadliga produkter, på grund av de höga kostnader de medför eller de höga avgifter som uttas vid utebliven betalning, omfattas av det här direktivet, för att säkerställa ökad insyn och bättre konsumentskydd, och därigenom stärka konsumenternas förtroende. I detta avseende bör följande inte vara undantagna från tillämpningsområdet för det här direktivet: hyres- eller leasingavtal med förvärvsmöjlighet, kreditavtal i form av en kontokredit enligt vilka krediten ska betalas tillbaka inom en månad, ränte- och avgiftsfria kreditavtal samt kreditavtal enligt vilka krediten ska betalas tillbaka inom tre månader och för vilka endast obetydliga avgifter ska betalas. För vissa av de kreditavtal som undantogs från tillämpningsområdet för direktiv 2008/48/EG och som bör omfattas av det här direktivet, nämligen kreditavtal som omfattar ett sammanlagt kreditbelopp på mindre än 200 EUR, ränte- och avgiftsfri kredit med endast begränsade avgifter på grund av sen betalning och kredit som ska betalas tillbaka inom tre månader med endast obetydliga avgifter, bör medlemsstaterna emellertid kunna undanta tillämpningen av ett fastställt och begränsat antal bestämmelser i det här direktivet som rör reklam, förhandsinformation och avtalsinformation, för att undvika en onödig börda för kreditgivare, med beaktande av marknadens särdrag och dessa kreditavtals särskilda egenskaper, såsom deras kortare löptid, samtidigt som en högre konsumentskyddsnivå säkerställs.

Köp nu, betala senare-erbjudanden, varigenom kreditgivaren beviljar en konsument kredit uteslutande i syfte att köpa varor eller tjänster som tillhandahålls av en leverantör, är nya digitala finansiella verktyg som låter konsumenter göra inköp och betala för dessa över tid och är ofta ränte- och avgiftsfria, och bör därför omfattas av detta direktivs tillämpningsområde.

Vissa betalningsanstånd, där en varu- eller tjänsteleverantör ger konsumenten tid att betala för en vara eller tjänst ränte- och avgiftsfritt, med undantag för begränsade avgifter på grund av sen betalning i enlighet med nationell rätt, bör undantas från detta direktivs tillämpningsområde, under förutsättning att ingen tredje part, såsom vid köp nu, betala senare-erbjudanden, erbjuder kredit för varan eller tjänsten och betalningen i sin helhet ska genomföras under en begränsad tidsram på 50 dagar från och med leveransen av varan eller tillhandahållandet av tjänsten. Sådana betalningsanstånd är de affärsmetoder som vanligen används för att göra det möjligt för konsumenter att betala först efter mottagandet av varorna eller tjänsterna, vilket är till fördel för konsumenter, till exempel vid betalningsanstånd där sjukhus ger konsumenter tid att betala för sjukvårdskostnader. Detta undantag bör begränsas för vissa stora onlineleverantörer av varor eller tjänster som har tillgång till en stor kundbas, där en tredje part varken erbjuder eller köper kredit och där betalningen i sin helhet ska genomföras inom 14 dagar från leveransen av varorna eller tjänsterna, ränte- och avgiftsfritt och med endast begränsade avgifter som konsumenten ska betala på grund av sen betalning, vilka tas ut i enlighet med nationell rätt. Sådana stora onlineleverantörer skulle, med tanke på sin ekonomiska kapacitet och sin förmåga att driva konsumenter mot impulsinköp och potentiellt överkonsumtion, annars kunna erbjuda betalningsanstånd på ett mycket omfattande sätt utan något skydd för konsumenter och försvaga den rättvisa konkurrensen med andra leverantörer av varor eller tjänster. En sådan begränsning skulle alltid göra det möjligt för konsumenter att utföra betalningar på ett bekvämt sätt inom två veckor, samtidigt som det säkerställs att stora onlineleverantörer av varor eller tjänster som vill tillhandahålla krediter i stor skala med längre tidsram omfattas av detta direktiv.

I enlighet med vad som beskrivs i skäl 17 i Europaparlamentets och rådets förordning (EU) 2015/751 är kort med uppskjuten debitering kreditkort som är allmänt tillgängliga på marknaden och där det totala transaktionsbeloppet debiteras kortinnehavarens konto vid en specifik tidpunkt som överenskommits i förväg, vanligen en gång per månad, utan att någon ränta betalas. Medlemsstaterna bör kunna undanta vissa kreditavtal i form av kort med uppskjuten debitering från detta direktiv, eftersom sådana kreditavtal kan hjälpa hushållen att på ett bättre sätt anpassa sin budget till en månadsinkomst, om krediten måste återbetalas inom 40 dagar, är ränte- och avgiftsfri och endast har begränsade avgifter kopplade till tillhandahållandet av betaltjänsten och tillhandahålls av ett kreditinstitut eller ett betalningsinstitut. Detta undantag bör inte påverka tillämpningen av relevanta bestämmelser om kontokrediter eller överskridande som bör vara tillämpliga om återbetalningen överstiger det positiva saldot på checkkontot.

Hyres- och leasingavtal enligt vilka det inte föreskrivs någon skyldighet eller möjlighet för konsumenten att köpa objektet, vare sig i avtalet i sig eller något annat enskilt avtal, till exempel rena hyresavtal, bör inte omfattas av tillämpningsområdet för detta direktiv eftersom de inte innebär någon eventuell överlåtelse av egendom när avtalet upphör.

Dessutom bör alla kreditavtal på upp till 100.000 EUR omfattas av detta direktivs tillämpningsområde. Det övre tröskelvärdet för kreditavtal som fastställs i detta direktiv bör vara högre än det som fastställs i direktiv 2008/48/EG i syfte att ta hänsyn till indexeringen för inflationseffekterna sedan 2008 och för kommande år.

När det gäller kreditavtal som innehåller överenskommelser mellan kreditgivaren och konsumenten om betalningsanstånd eller om återbetalningsmetoder, när konsumenten redan gjort sig skyldig till eller sannolikt kommer att göra sig skyldig till betalningsförsummelse i förhållande till det ursprungliga kreditavtalet, när sådana arrangemang sannolikt kommer att förhindra möjligheten att väcka talan om betalningsförsummelse och villkoren i dem inte är mindre förmånliga än de som anges i det ursprungliga kreditavtalet, bör medlemsstaterna kunna besluta att endast tillämpa ett begränsat antal av bestämmelserna i detta direktiv, bland annat att undanta kreditgivare från skyldigheten att göra en kreditprövning. Detta bör inte hindra konsumenter i betalningssvårigheter från att få ett nytt kreditavtal som skulle hjälpa dem att lättare betala tillbaka sin ursprungliga kredit. Konsumenter skulle anses löpa stor risk att göra sig skyldiga till betalningsförsummelse om de till exempel blir arbetslösa.

Gräsrotsfinansiering har sedan 2008 utvecklats som en finansieringsform som är tillgänglig för konsumenter, vanligtvis för små utgifter eller investeringar. En leverantör av tjänster för lånebaserad gräsrotsfinansiering driver en digital plattform som är öppen för allmänheten, i syfte att matcha, eller underlätta matchning av, presumtiva långivare, oavsett om de agerar inom ramen för sin handels-, närings- eller yrkesverksamhet eller inte, med konsumenter som söker finansiering. Sådan finansiering kan ske i form av konsumentkrediter. Om leverantörer av tjänster för lånebaserad gräsrotsfinansiering tillhandahåller krediter direkt till konsumenter bör bestämmelserna i detta direktiv om kreditgivare vara tillämpliga på dem. Om leverantörer av tjänster för lånebaserad gräsrotsfinansiering underlättar beviljande av krediter mellan kreditgivare som agerar inom ramen för sin handels-, närings- eller yrkesverksamhet och konsumenter bör kreditgivarnas skyldigheter enligt detta direktiv vara tillämpliga på dessa kreditgivare. I en sådan situation fungerar leverantörerna av tjänster för lånebaserad gräsrotsfinansiering som kreditförmedlare, och därför bör kreditförmedlarnas skyldigheter enligt detta direktiv vara tillämpliga även på dem.

Vad gäller särskilda typer av kreditavtal på vilka endast vissa av bestämmelserna i detta direktiv är tillämpliga, bör det stå medlemsstaterna fritt att i sin nationella rätt reglera sådana typer av kreditavtal med avseende på andra aspekter som inte harmoniseras genom detta direktiv.

Avtal om fortlöpande tillhandahållande av tjänster eller om leveranser av varor av samma slag, där konsumenten gör avbetalningar så länge som de tillhandahålls, kan skilja sig väsentligt från de kreditavtal som behandlas i detta direktiv i fråga om avtalsparternas intressen och i fråga om transaktionernas utformning och genomförande. Sådana avtal bör därför inte anses vara kreditavtal vid tillämpningen av detta direktiv. Ett exempel på sådana avtal är försäkringsavtal där försäkringen betalas genom månatlig avbetalning.

Kreditavtal som omfattar säkerheter i fast egendom och kreditavtal som är avsedda att finansiera förvärv eller behållande av äganderätt till mark eller till en befintlig eller planerad byggnad, inbegripet kommersiella fastigheter som används för handels-, närings- eller yrkesverksamhet, bör undantas från detta direktivs tillämpningsområde, då sådana avtal regleras genom Europaparlamentets och rådets direktiv 2014/17/EU . Krediter i syfte att renovera en bostadsfastighet som omfattar ett sammanlagt belopp på över 100.000 EUR och för vilka det som säkerhet varken finns en inteckning eller annan i en medlemsstat allmänt förekommande jämförbar säkerhet i fast egendom eller en rättighet med anknytning till fast egendom bör dock inte undantas från tillämpningsområdet för det här direktivet.

Detta direktiv bör vara tillämpligt oavsett om kreditgivaren är en juridisk eller en fysisk person. Detta direktiv bör emellertid inte påverka medlemsstaternas rätt att föreskriva att endast juridiska personer eller vissa juridiska personer får tillhandahålla konsumentkrediter.

Vissa bestämmelser i detta direktiv bör vara tillämpliga på kreditförmedlare som är fysiska och juridiska personer och som vid utövande av sin närings- eller yrkesverksamhet mot ersättning presenterar eller erbjuder kreditavtal till konsumenter, bistår konsumenter genom att utföra förberedande arbete med avseende på kreditavtal eller ingår kreditavtal med konsumenter för kreditgivarens räkning.

Information till konsumenter, såsom lämpliga förklaringar, förhandsinformation, allmän information och information om sökning i databaser, bör tillhandahållas kostnadsfritt. Särskild uppmärksamhet bör ägnas behoven hos personer med funktionsnedsättning.

Detta direktiv står i överensstämmelse med de grundläggande rättigheter och principer som erkänns framför allt i stadgan. I synnerhet respekterar detta direktiv till fullo rätten till skydd av personuppgifter, till egendom, till icke- diskriminering, till skydd av familjeliv och yrkesliv och till konsumentskydd enligt stadgan.

Detta direktiv bör inte påverka tillämpningen av Europaparlamentets och rådets förordning (EU) 2016/679, som är tillämplig på all behandling av personuppgifter som utförs av kreditgivare och kreditförmedlare som omfattas av tillämpningsområdet för detta direktiv, och det bör i synnerhet inte påverka tillämpningen av de principer för behandling av personuppgifter som anges i artikel 5 i den förordningen, inbegripet uppgiftsminimering, riktighet och ändamålsbegränsning.

Konsumenter som är lagligen bosatta i unionen bör inte diskrimineras på grund av sin nationalitet eller bosättningsort eller något av de skäl som anges i artikel 21 i stadgan när de ansöker om, ingår eller har ett kreditavtal i unionen. Detta påverkar inte möjligheten att erbjuda olika villkor för att få tillgång till en kredit om dessa är vederbörligen motiverade av objektiva faktorer. Dessutom bör detta inte tolkas som att det skapar en skyldighet för kreditgivare eller kreditförmedlare att tillhandahålla tjänster på områden där de inte bedriver verksamhet.

Konsumenter bör skyddas mot otillbörliga eller vilseledande metoder, särskilt vad gäller den information som tillhandahålls av kreditgivaren eller kreditförmedlaren, i enlighet med Europaparlamentets och rådets direktiv 2005/29/EG. Det direktivet är också i fortsättningen tillämpligt på kreditavtal och fungerar som ett säkerhetsnät som säkerställer att en hög gemensam nivå av konsumentskydd mot otillbörliga affärsmetoder kan upprätthållas inom alla sektorer, bland annat genom att komplettera annan unionsrätt.

Det bör fastställas särskilda bestämmelser om reklam om kreditavtal och om vilken standardinformation som ska lämnas till konsumenter så att de framför allt kan jämföra olika erbjudanden. Sådan standardinformation bör ges på ett klart, kortfattat och framträdande sätt med hjälp av ett representativt exempel. Det sammanlagda kreditbeloppet och den återbetalningstid kreditgivaren valt för ett sådant representativt exempel bör i så stor utsträckning som möjligt motsvara egenskaperna hos det kreditavtal som kreditgivaren gör reklam för. Standardinformationen bör redan från början visas på ett framträdande och tydligt sätt och i ett tilltalande format. Den bör vara tydligt läsbar och anpassad för att ta hänsyn till vissa mediers tekniska begränsningar, exempelvis vad gäller skärmar för mobiltelefoner. På digitala kanaler kan en del av standardinformationen i det representativa exemplet tillhandahållas genom att konsumenten klickar, skrollar eller svajpar. Innan konsumenterna får tillgång till krediterbjudanden bör de dock få all standardinformation som ska ingå i reklam för kreditavtal även när de klickar, skrollar eller svajpar. Standardinformationen bör också vara tydligt avgränsad från eventuell ytterligare information som rör kreditavtalet. Tillfälliga marknadsföringsvillkor, såsom lockränta med lägre kreditränta under de första månaderna av den tid kreditavtalet löper, bör tydligt anges som sådana. Konsumenter bör kunna få en snabb överblick över all viktig information, även när de ser den på en mobiltelefon. Även telefonnummer och e-postadress för kreditgivaren och, i tillämpliga fall, kreditförmedlaren bör meddelas konsumenten så att denne snabbt och enkelt kan kontakta kreditgivaren eller kreditförmedlaren.

Om det inte är möjligt att ange det totala kreditbeloppet såsom summan av de belopp som totalt görs tillgängliga, bör ett tak anges, särskilt om kreditavtalet ger konsumenten frihet att utnyttja krediten på olika sätt, med en begränsning när det gäller beloppet. Taket bör ange den övre gränsen för den kredit som kan göras tillgänglig för konsumenten. I särskilda och motiverade fall, för att förbättra konsumenternas förståelse av information som lämnas i reklam för kreditavtal där det använda mediet inte gör det möjligt att visuellt visa den informationen, exempelvis i radioreklam, bör mängden information som lämnas ut minskas. Vad gäller reklam för kreditavtal som inte innehåller någon information om kreditkostnaden bör medlemsstaterna dessutom kunna föreskriva krav på sådan information i sin nationella rätt. För att minska fall av vilseledande försäljning av krediter till konsumenter som inte har råd med dem och för att främja hållbar utlåning bör reklam för kreditavtal alltid innehålla en tydlig och framträdande varning för att göra konsumenterna medvetna om att lån kostar pengar. För att säkerställa en högre konsumentskyddsnivå bör viss reklam förbjudas, såsom reklam som uppmuntrar konsumenter att söka kredit genom att antyda att krediten skulle förbättra deras ekonomiska situation eller som anger att registrerade krediter i databaser har liten eller ingen inverkan på bedömningen av en kreditansökan. Medlemsstaterna bör också ha rätt att förbjuda reklam som de anser vara riskfylld för konsumenter, exempelvis reklam som visar hur lätt eller snabbt man kan få kredit.

Ett varaktigt medium, inbegripet pappersversioner och interoperabla, bärbara och maskinläsbara digitala versioner av dokument, bör göra det möjligt att rikta information till konsumenten personligen, det bör göra det möjligt för konsumenten att lagra information på ett sätt som är tillgängligt för användning i framtiden och under en tidsperiod som är lämplig med hänsyn till informationens syfte, det bör tillåta oförändrad återgivning av den lagrade informationen och det bör säkerställa att informationen är läsbar så att informationen kan läsas och hänvisas till. Konsumenter bör ha möjlighet att välja vilken typ av varaktigt medium som de vill ha information på innan avtalet ingås och när avtalet har ingåtts och på vilket de kan meddela att de frånträder avtalet. Konsumenter bör dock inte kunna meddela att de frånträder avtalet eller kräva att kreditgivare eller i tillämpliga fall kreditförmedlare tillhandahåller information på typer av varaktigt medium som inte är allmänt använda.

Reklam brukar särskilt fokusera på en eller flera produkter, men konsumenter bör ha möjlighet att fatta sina beslut med full kännedom om alla kreditprodukter som erbjuds. I det hänseendet spelar den allmänna informationen en viktig roll för att upplysa konsumenten vad gäller det breda urval av produkter och tjänster som erbjuds och deras viktigaste egenskaper. Konsumenter bör därför alltid ha tillgång till allmän information om de kreditprodukter som finns. Detta bör inte påverka skyldigheten att ge konsumenter avpassad förhandsinformation.

För att konsumenterna ska kunna fatta sina beslut med full kännedom om omständigheterna bör de få lämplig förhandsinformation, för noggrant övervägande i lugn och ro, i god tid innan och inte samtidigt som kreditavtalet ingås, inbegripet information om villkor och kostnader för krediten och om deras skyldigheter, samt lämpliga förklaringar av dessa. Syftet är att säkerställa att konsumenter har tillräcklig tid för att läsa och förstå förhandsinformationen, jämföra erbjudanden och fatta ett välgrundat beslut. Ett sådant krav bör inte påverka tillämpningen av rådets direktiv 93/13/EEG.

Förhandsinformation bör tillhandahållas genom blanketten för standardiserad europeisk konsumentkreditinformation i bilaga I till detta direktiv. För att hjälpa konsumenter att förstå och jämföra olika erbjudanden bör de viktigaste inslagen i krediten tillhandahållas på ett framträdande sätt på första sidan av den blanketten, så att konsumenterna kan få en snabb överblick över all viktig information, även på en mobiltelefon. Om samtliga av de viktigaste inslagen inte kan visas på ett tydligt sätt på en sida bör de visas i den första delen av blanketten för standardiserad europeisk konsumentkreditinformation på högst två sidor. Informationen i den blanketten bör vara tydlig, lättläst och anpassad med hänsyn till vissa de tekniska begränsningarna hos vissa medier, såsom skärmar för mobiltelefoner. Den bör visas på ett adekvat och lämpligt sätt via de olika kanalerna, för att säkerställa att alla konsumenter kan få tillgång till information på lika villkor och i enlighet med Europaparlamentets och rådets direktiv (EU) 2019/882.

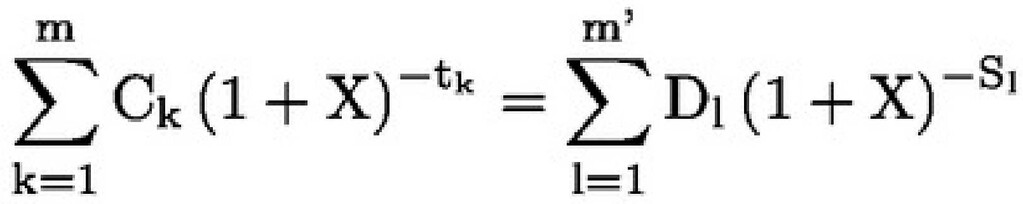

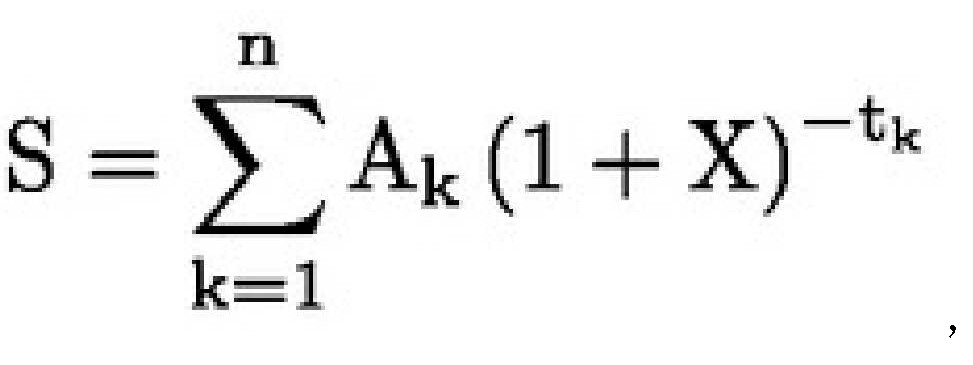

För att säkerställa största möjliga öppenhet och jämförbarhet bör förhandsinformationen särskilt inbegripa uppgifter om den effektiva räntan för krediten, som bör beräknas på samma sätt inom hela unionen. Eftersom den effektiva räntan i detta skede endast kan anges med hjälp av ett exempel, bör exemplet i fråga vara representativt. Det bör därför stämma överens exempelvis med den genomsnittliga löptiden och det totala belopp som beviljats för den typ av kreditavtal som övervägs samt i tillämpliga fall med de varor som köpts. När det representativa exemplet fastställs bör hänsyn även tas till hur frekventa vissa typer av kreditavtal är på en bestämd marknad. Vad gäller kreditränta, avbetalningarnas periodicitet och räntekapitalisering bör kreditgivaren använda sin sedvanliga beräkningsmetod för den aktuella konsumentkrediten. Om förhandsinformation ges mindre än en dag innan konsumenten blir bunden av ett kreditavtal eller ett krediterbjudande bör kreditgivaren och, i tillämpliga fall, kreditförmedlaren mellan en och sju dagar efter det att avtalet ingåtts eller, i tillämpliga fall, efter det att konsumenten lämnat in det bindande krediterbjudandet, påminna konsumenten om möjligheten att frånträda kreditavtalet.

Konsumentens sammanlagda kreditkostnad bör omfatta alla kostnader, inklusive ränta, provision, skatter, avgifter till kreditförmedlare och andra avgifter som konsumenten måste betala i samband med kreditavtalet med undantag av notariatsavgifter. Kreditgivares faktiska vetskap om kostnaderna bör bedömas objektivt med beaktande av de krav på professionalism som fastställs i detta direktiv.

Kreditavtal i vilka krediträntan återkommande är föremål för en översyn i enlighet med förändringar i en referensränta som anges i kreditavtalet bör inte anses som kreditavtal med fast kreditränta.

Medlemsstaterna bör kunna behålla eller införa nationella bestämmelser som förbjuder kreditgivaren att kräva att konsumenten i samband med kreditavtalet öppnar ett bankkonto eller ingår ett avtal som avser någon annan kompletterande tjänst eller betalar kostnader eller avgifter för sådana bankkonton eller andra kompletterande tjänster. I de medlemsstater där sådana kombinerade erbjudanden är tillåtna bör konsumenterna, innan kreditavtalet ingås, upplysas om varje kompletterande tjänst som krävs för att över huvud taget få tillgång till krediten eller om de villkor som marknadsförs. Kostnaderna för dessa kompletterande tjänster bör inbegripas i den totala kostnaden för krediten. Alternativt, om dessa kostnader inte kan fastställas i förväg, bör konsumenterna innan avtalet ingås ges lämplig upplysning om att sådana kostnader uppkommer. Kreditgivare bör förmodas ha vetskap om kostnaderna för de kompletterande tjänster som de för egen eller för en tredje parts räkning erbjuder konsumenterna, om inte priset är avhängigt konsumenternas specifika förhållanden eller omständigheter.

För särskilda kreditavtal är det emellertid lämpligt att begränsa kraven på förhandsinformation, med hänsyn till den särskilda karaktären hos dessa typer av kreditavtal, i syfte att säkra ett tillräckligt konsumentskydd samtidigt som reglerna inte blir alltför betungande för kreditgivare eller, i tillämpliga fall, kreditförmedlare.

Konsumenter bör ges utförlig information innan ett kreditavtal ingås, oavsett om en kreditförmedlare är delaktig i att marknadsföra krediten eller inte. Därför bör kraven på förhandsinformation i allmänhet vara tillämpliga även på kreditförmedlare. Om varu- eller tjänsteleverantörer bara medverkar subsidiärt som kreditförmedlare är det emellertid inte lämpligt att ålägga dem en rättslig skyldighet att ge förhandsinformation enligt detta direktiv. Varu- eller tjänsteleverantörer kan till exempel anses medverka subsidiärt som kreditförmedlare om deras verksamhet som kreditförmedlare inte utgör huvudsyftet med deras handels-, närings- eller yrkesverksamhet. I sådana fall uppnås ändå en tillräcklig konsumentskyddsnivå eftersom kreditgivaren bör vara ansvarig för att säkerställa att konsumenten får en fullständig förhandsinformation, antingen genom kreditförmedlaren, om kreditgivaren och kreditförmedlaren har enats om detta, eller på något annat lämpligt sätt.

Medlemsstaterna bör ha möjlighet att reglera huruvida den information som tillhandahålls till konsumenten av kreditgivaren eller, i tillämpliga fall, kreditförmedlaren innan kreditavtalet ingås ska vara bindande och hur länge kreditgivaren i så fall är bunden av den.

Även om konsumenten får den förhandsinformation som krävs kan de behöva ytterligare hjälp att välja vilket av de föreslagna kreditavtalen som bäst lämpar sig för just dennes behov och ekonomiska situation. Därför bör medlemsstaterna innan ett kreditavtal ingås säkerställa att kreditgivare och, i tillämpliga fall, kreditförmedlare ger sådan hjälp med de kreditprodukter som de erbjuder konsumenten, genom att på ett adekvat sätt kostnadsfritt förklara den relevanta informationen, inbegripet i synnerhet de föreslagna produkternas huvudsakliga egenskaper, för konsumenten på ett avpassat sätt så att konsumenten kan förstå de konsekvenser som kreditprodukterna kan få för dennes ekonomiska situation, inbegripet rättsliga och finansiella konsekvenser som kan bli följden av att avtalsförpliktelserna inte fullgörs på ett korrekt sätt. Kreditgivare och i tillämpliga fall kreditförmedlare bör anpassa sättet på vilket dessa förklaringar ges till de förhållanden som råder vid krediterbjudandet och konsumentens behov av hjälp, med beaktande av konsumentens kunskap och erfarenhet vad gäller kredit och de enskilda kreditprodukternas beskaffenhet. Sådana förklaringar bör inte i sig utgöra en personlig rekommendation. Medlemsstaterna bör kunna kräva att kreditgivare och, i tillämpliga fall, kreditförmedlare dokumenterar i vilken form och när sådana förklaringar tillhandahållits till konsumenten.

Såsom framhålls i kommissionens förslag till förordning om harmoniserade regler för artificiell intelligens (rättsakt om artificiell intelligens), offentliggjord den 21 april 2021, kan system för artificiell intelligens (AI) enkelt användas inom många olika ekonomiska sektorer och samhällssektorer, inklusive över gränser, och cirkulera i hela unionen. I detta sammanhang bör kreditgivare och kreditförmedlare när de avpassar priset på sina erbjudanden till specifika konsumenter eller specifika grupper av konsumenter på grundval av automatiserat beslutsfattande tydligt informera konsumenterna om att det pris som anges har avpassats på grundval av automatiserad databehandling av personuppgifter inklusive härledda uppgifter, så att de kan ta hänsyn till eventuella risker när de fattar sitt köpbeslut. Enligt artikel 14.2 f i förordning (EU) 2016/679 är kreditgivare och kreditförmedlare också skyldiga att informera de konsumenter som erhåller erbjudandet om vilka uppgiftskällor som använts för att avpassa erbjudandet.

Det är viktigt att förhindra bruk som att koppla samman vissa produkter, som kan få konsumenter att ingå kreditavtal som inte är i deras bästa intresse, utan att för den skull begränsa möjligheten att erbjuda produkter i paket, som kan vara gynnsamt för konsumenter. Medlemsstaterna bör dock fortsätta att nära övervaka marknaderna för finansiella tjänster till privatpersoner och mindre företag för att säkerställa att paketeringsförfaranden inte snedvrider konsumenternas val eller konkurrensen. Kopplingsförbehåll bör, som allmän regel, inte tillåtas såvida det inte är så att den finansiella tjänst eller produkt som erbjuds tillsammans med kreditavtalet inte kan erbjudas separat eftersom den utgör en integrerad del av krediten, såsom är fallet exempelvis i fråga om en kontokredit. Även om en kreditgivare, med beaktande av proportionalitetsöverväganden, bör kunna kräva att konsumenten har en relevant försäkring för att garantera återbetalningen av krediten eller för att försäkra säkerhetens värde, bör konsumenten ha möjlighet att välja sin egen försäkringsgivare. Detta bör inte påverka de kreditvillkor som fastställts av kreditgivaren, förutsatt att den berörda leverantörens försäkring har en likvärdig garantinivå som den försäkring som föreslås eller erbjuds av kreditgivaren. Vidare bör medlemsstaterna ha möjlighet att helt eller delvis standardisera det skydd som ges genom försäkringsavtal så att det blir lättare att jämföra olika erbjudanden för konsumenter som vill göra en sådan jämförelse. För att konsumenten ska få extra tid på sig att jämföra försäkringserbjudanden innan denne köper en försäkring bör medlemsstaterna kräva att konsumenten får minst tre dagar på sig att jämföra försäkringserbjudanden med anknytning till kreditavtalet utan att erbjudandet ändras, och att konsumenten informeras om detta. Konsumenter bör kunna teckna en försäkring före utgången av denna tredagarsperiod om de uttryckligen begär att få göra det.

Många canceröverlevare upplever på grund av sin sjukdomshistorik ofta orättvis behandling när de försöker få tillgång till finansiella tjänster. De ställs ofta inför förhindrande höga försäkringspremier, trots att de har varit botade i många år, eller till och med årtionden. För att ge konsumenter som överlevt cancer lika tillgång till försäkringar i samband med kreditavtal bör medlemsstaterna kräva att försäkringsavtalen inte baseras på personuppgifter om konsumenters diagnos av onkologiska sjukdomar efter en relevant tidsperiod efter det att den medicinska behandlingen av dessa konsumenter har avslutats. Den tidsperiod som fastställs av medlemsstaterna bör inte överstiga 15 år räknat från när den medicinska behandlingen av konsumenten avslutades.

Kreditavtal och kompletterande tjänster bör presenteras på ett tydligt och öppet sätt. Det bör inte vara möjligt att underförstått sluta sig till att konsumenten samtycker till att ingå ett kreditavtal eller köpa kompletterande tjänster. Konsumentens samtycke till att ingå ett avtal bör alltid vara en entydig bekräftande handling som gör det möjligt att fastställa att konsumenten lämnat ett frivilligt, specifikt, informerat och otvetydigt godkännande. I detta sammanhang bör tystnad, passivitet eller standardalternativ såsom på förhand ikryssade rutor inte anses utgöra samtycke från konsumentens sida.

Rådgivning i form av personliga rekommendationer, dvs. rådgivningstjänster, är en verksamhet som kan kombineras med andra aspekter av att bevilja eller förmedla kredit. För att kunna förstå beskaffenheten hos de tjänster som tillhandahålls till dem bör konsumenter därför upplysas om vad som utgör sådana rådgivningstjänster och huruvida rådgivningstjänster tillhandahålls eller kan tillhandahållas. Med tanke på den vikt som konsumenter fäster vid användningen av termerna rådgivning och rådgivare bör medlemsstaterna ha rätt att förbjuda användningen av dessa termer, eller liknande termer, om kreditgivare eller kreditförmedlare tillhandahåller sådana rådgivningstjänster till konsumenter. Det är lämpligt att säkerställa att medlemsstaterna inför skyddsåtgärder för fall där rådgivning beskrivs som oberoende, för att säkerställa att det produktutbud som övervägs och ersättningsarrangemangen motsvarar konsumenternas förväntningar på sådan rådgivning. Vid tillhandahållande av rådgivningstjänster bör kreditgivarna eller kreditförmedlarna ange om rekommendationen endast kommer att baseras på deras eget produktutbud eller på ett brett produktutbud från hela marknaden, så att konsumenten kan förstå grunden för rekommendationen. Vidare bör kreditgivaren och kreditförmedlaren ge en indikation på storleken på den avgift som ska betalas av konsumenten för rådgivningstjänster eller, om beloppet inte kan fastställas då informationen ska lämnas, den metod med vilken avgiften beräknas. Rådgivning bör alltid ges i konsumentens bästa intresse, genom att rådgivarna informerar sig om konsumentens behov och omständigheter, och rekommenderar kreditavtal som är anpassade till konsumentens behov, ekonomiska situation och personliga förhållanden, med beaktande av målet att minimera uteblivna och försenade betalningar. Dessutom bör ett tillräckligt stort antal kreditavtal i rådgivarens produktutbud beaktas vid rådgivningen.

Beviljande av kredit utan konsumentens föregående beställning kan i vissa fall förknippas med metoder som är skadliga för konsumenten. Därför bör beviljande av kredit utan föregående beställning, inklusive översändande av icke beställda förhandsgodkända kreditkort till konsumenter, ensidigt införande av en ny kontokredit eller överskridande eller ensidig höjning av gränsen för en konsuments kontokredit, överskridande eller kreditkort, förbjudas. Det bör även vara förbjudet att på eget initiativ bevilja kredit i form av avtal utanför fasta affärslokaler enligt definitionen i artikel 2.8 i Europaparlamentets och rådets direktiv 2011/83/EU. Förbudet mot beviljande av kredit utan föregående beställning bör inte hindra kreditgivare och kreditförmedlare från att göra reklam för eller erbjuda kredit inom ramen för en affärsförbindelse i enlighet med unionsrätten om konsumentskydd och med nationella åtgärder i enlighet med unionsrätten, inbegripet reklam för och erbjudande av kredit på försäljningsstället för att finansiera köp av en vara eller en tjänst.

Medlemsstaterna kan erbjuda konsumenter möjlighet att rikta proportionella och effektiva anspråk mot kreditgivare eller kreditförmedlare i händelse av bristande efterlevnad av detta direktiv i enlighet med nationell rätt. Dessa anspråk skulle kunna medföra skadestånd och en minskning av konsumentens sammanlagda kreditkostnad eller uppsägning av kreditavtalet.

Medlemsstaterna bör vidta lämpliga åtgärder för att främja ansvarsfulla metoder under kreditförbindelsens alla skeden med beaktande av de särskilda förhållanden som råder på deras kreditmarknad. Dessa åtgärder bör kunna inbegripa till exempel konsumentupplysning och konsumentutbildning, inklusive varningar avseende riskerna för betalningsinställelse och överskuldsättning. På en expanderande kreditmarknad är det särskilt viktigt att kreditgivare inte ägnar sig åt oansvarig utlåning eller ger krediter utan föregående kreditprövning. Medlemsstaterna bör utöva den tillsyn som krävs för att undvika ett sådant beteende från kreditgivarnas sida och fastställa nödvändiga sanktioner mot sådant beteende. Utan att det påverkar tillämpningen av bestämmelserna om kreditrisk i Europaparlamentets och rådets direktiv 2013/36/EU bör det åligga kreditgivarna att individuellt kontrollera konsumentens kreditvärdighet. I detta syfte bör kreditgivare ha rätt att använda information som tillhandahållits av konsumenten inte endast i samband med att det berörda kreditavtalet upprättades, utan även under en affärsförbindelse som pågår över längre tid. Konsumenter bör också iaktta försiktighet och uppfylla sina avtalsenliga skyldigheter.

Det är av avgörande vikt att konsumentens förmåga och benägenhet att återbetala krediten bedöms och kontrolleras innan ett kreditavtal ingås. Denna kreditprövning bör vara proportionell och göras i konsumentens intresse för att förhindra oansvarig utlåning och överskuldsättning samt beakta alla nödvändiga och relevanta faktorer som skulle kunna påverka konsumentens förmåga att återbetala krediten. Återbetalningsplanen bör anpassas till konsumentens särskilda behov och återbetalningsförmåga. I fall där kreditansökan lämnas in gemensamt av mer än en konsument kan kreditprövningen göras på grundval av den gemensamma återbetalningsförmågan. En positiv bedömning bör inte påverka kreditgivarens avtalsfrihet när det gäller beviljande av kredit. Medlemsstaterna bör kunna utfärda ytterligare vägledning om andra kriterier och metoder för att bedöma en konsuments kreditvärdighet, till exempel genom att fastställa tak för belåningsgrad eller för förhållandet mellan lån och inkomst.

Kreditprövningen bör grunda sig på uppgifter om konsumentens finansiella och ekonomiska situation. Sådana uppgifter bör vara nödvändiga och stå i proportion till kreditens art, varaktighet, värde och risker för konsumenten, i linje med den princip om uppgiftsminimering som fastställs i förordning (EU) 2016/679, och bör vara relevanta, fullständiga och korrekta. Dessa uppgifter bör åtminstone inkludera konsumentens inkomster och utgifter, inbegripet lämplig hänsyn till konsumentens befintliga skyldigheter, bland annat levnadskostnaderna för konsumenten och konsumentens hushåll, samt konsumentens finansiella skulder. Denna information bör inte inkludera särskilda kategorier av personuppgifter som avses i artikel 9.1 i förordning (EU) 2016/679, såsom hälsouppgifter, inbegripet uppgifter om cancer, eller information som erhållits från sociala nätverk. Europeiska bankmyndighetens riktlinjer av den 29 maj 2020 för utfärdande och övervakning av lån ger vägledning om vilka kategorier av uppgifter som får användas för behandling av personuppgifter för kreditvärdighetsändamål, däribland bevis på inkomst eller andra källor till återbetalning samt information om finansiella tillgångar och skulder eller om andra finansiella åtaganden. Konsumenterna bör lämna information om sin finansiella och ekonomiska situation för att underlätta kreditprövningen. Krediten bör endast göras tillgänglig för konsumenten om resultatet av kreditprövningen visar att de skuldförbindelser som följer av kreditavtalet sannolikt kommer att kunna återbetalas på det sätt som krävs enligt det avtalet. Vid bedömningen av konsumentens utsikter att uppfylla sina skyldigheter enligt kreditavtalet bör kreditgivaren ta hänsyn till relevanta faktorer och särskilda omständigheter, till exempel, men inte begränsat till, när det gäller kredit som beviljas i enlighet med detta direktiv för att finansiera studier eller täcka särskilda hälso- och sjukvårdskostnader, förekomsten av tillräckliga belägg för att sådan kredit kommer att ge konsumenten framtida inkomster, eller förekomsten av säkerheter eller andra former av garantier som konsumenten kan tillhandahålla som säkerhet för krediten.

I kommissionens förslag till förordning om harmoniserade regler för artificiell intelligens (rättsakt om artificiell intelligens) fastställs att AI-system som används för att utvärdera fysiska personers kreditbetyg eller kreditvärdighet bör klassificeras som AI-system med hög risk, eftersom de avgör dessa personers tillgång till finansiella resurser eller väsentliga tjänster såsom bostäder, el och telekommunikationstjänster. Med hänsyn till dessa höga insatser bör konsumenten, när kreditprövningen inbegriper automatiserad behandling av uppgifter, ha rätt att erhålla ett mänskligt ingripande från kreditgivaren. Utan att det påverkar tillämpningen av förordning (EU) 2016/679 bör konsumenten ha rätt att få en meningsfull och begriplig förklaring av den bedömning som gjorts och av hur den automatiserade behandlingen av uppgifter fungerar, inbegripet de viktigaste variablerna, logiken och riskerna, samt rätt att uttrycka sin ståndpunkt och begära en granskning av kreditprövningen och en översyn av beslutet om huruvida kredit ska beviljas. Konsumenten bör ha rätt att bli informerad om dessa rättigheter efter att ha informerats på vederbörligt sätt om förfarandet för detta. Möjligheten att begära en granskning av den ursprungliga bedömningen och beslutet bör inte nödvändigtvis leda till att konsumenten beviljas kredit.

För att bedöma en konsuments kreditvärdighet bör kreditgivaren även göra sökningar i kreditdatabaser. De rättsliga och faktiska omständigheterna kan kräva att sådana sökningar görs i olika omfattning. För att undvika snedvridning av konkurrensen mellan kreditgivare bör de som övervakas och fullt ut uppfyller kraven i förordning (EU) 2016/679 ha tillgång till privata eller offentliga kreditdatabaser om konsumenter i en medlemsstat där de inte är etablerade på villkor som inte är diskriminerande i förhållande till kreditgivare som är etablerade i den medlemsstaten. Medlemsstaterna bör underlätta gränsöverskridande tillgång till privata eller offentliga databaser, i enlighet med förordning (EU) 2016/679. För att öka ömsesidigheten bör kreditdatabaser åtminstone innehålla information om konsumenters försenade återbetalningar av krediten, om typen av kredit och om kreditgivarens identitet, i enlighet med unionsrätten och nationell rätt. Kreditgivare och kreditförmedlare bör inte behandla särskilda kategorier av uppgifter, såsom hälsouppgifter som avses i artikel 9.1 i förordning (EU) 2016/679, eller information som erhållits från sociala nätverk, eftersom varken dessa kategorier av uppgifter eller sådan information bör användas för att bedöma konsumenters kreditvärdighet. Kreditdatabasleverantörer bör ha rutiner för att säkerställa att informationen i deras databaser är aktuell och korrekt. Om kreditansökan avslås på grundval av en sökning i en databas bör kreditgivarna utan onödigt dröjsmål och kostnadsfritt informera konsumenterna om resultatet av sökningen med uppgifter om den databas där sökningen skett samt de kategorier av uppgifter som beaktats. För att säkerställa konsumenternas medvetenhet bör medlemsstaterna dessutom se till att konsumenterna i god tid och inom 30 dagar efter registreringen informeras om registreringen av eventuella utestående kreditfordringar i en databas, till exempel genom att skicka en varning till dem via e-post med uppmaning om att få tillgång till databasen för att se sin egen information om försenade betalningar av krediter.

Detta direktiv bör inte reglera avtalsrättsliga frågor om kreditavtals giltighet. Medlemsstaterna bör därför inom det området kunna behålla eller införa nationella bestämmelser som är förenliga med unionsrätten. Medlemsstaterna bör kunna reglera den rättsliga ordningen för ett erbjudande att ingå kreditavtal, särskilt när erbjudandet ska ges och den period under vilken det är bindande för kreditgivaren. Om ett sådant erbjudande ges vid samma tidpunkt som tillhandahållandet av förhandsinformation i enlighet med detta direktiv, bör ett sådant erbjudande i likhet med eventuell ytterligare information som kreditgivaren vill tillhandahålla till konsumenten, ges i ett separat dokument. Detta separata dokument kan bifogas blanketten för standardiserad europeisk konsumentkreditinformation.

Kreditavtalet bör innehålla all nödvändig information på ett klart och kortfattat sätt så att konsumenten kan få kännedom om sina rättigheter och skyldigheter enligt det avtalet.

Utan att det påverkar tillämpningen av direktiv 93/13/EEG och de skyldigheter innan avtalet ingås som gäller enligt det här direktivet, och i syfte att säkerställa en hög konsumentskyddsnivå, bör konsumenten i god tid och före eventuella ändringar av villkoren i kreditavtalet få tillgång till en beskrivning av de föreslagna ändringarna och, i tillämpliga fall, av behovet av konsumentens samtycke eller en förklaring av de ändringar som införts genom lag, tillsammans med tidsplanen för genomförandet av dessa ändringar och konsumentens möjligheter att göra invändningar samt den tidsperiod inom vilken konsumenten kan lämna in en invändning och namn på och adress till den behöriga myndighet där invändningen kan lämnas in. Ändringen av ett kreditavtal bör inte påverka någon konsumenträttighet, inbegripet rätten till information enligt det här direktivet. Detta bör inte påverka tillämpningen av unionsrätt eller nationella bestämmelser om tillåtlighet, villkor och giltighet för avtalsändringar.

För att säkra full insyn bör konsumenten upplysas om krediträntan både innan avtal ingås och i samband med att kreditavtalet ingås. Under avtalstiden bör konsumenten vidare upplysas om ändringar av den rörliga krediträntan och om de ändringar av betalningarna som dessa ändringar leder till. Detta bör inte påverka de bestämmelser i nationell rätt som inte är relaterade till konsumentinformation och som avser villkor för eller konsekvenser av ändringar, utom sådana som avser betalningar, av krediträntor och andra ekonomiska villkor som styr krediten, till exempel regler om att kreditgivaren har rätt att ändra krediträntan enbart när det finns giltigt skäl för detta eller att det står konsumenten fritt att säga upp kreditavtalet om krediträntan eller andra särskilda ekonomiska villkor avseende krediten ändras.

Kontokrediter och överskridanden är allt vanligare former av konsumentkrediter. Det finns därför ett behov att reglera dessa finansiella produkter för att öka konsumentskyddet och undvika överskuldsättning. Det finns en risk för att konsumenterna inte kommer att kunna betala om kreditgivarna beslutar att begära omedelbar återbetalning. Konsumenträttigheter när det gäller kontokrediter och överskridanden bör därför fastställas i detta direktiv.

I händelse av ett betydande överskridande under en period som överstiger en månad bör kreditgivaren utan dröjsmål informera konsumenten om överskridandet, inbegripet det berörda beloppet, krediträntan samt de straffavgifter, dröjsmålsavgifter eller den dröjsmålsränta som eventuellt tillämpas. Vid regelbundna överskridanden bör kreditgivaren erbjuda konsumenten rådgivningstjänster, om sådana finns tillgängliga, för att hjälpa konsumenten att hitta billigare alternativ och hänvisa konsumenten till skuldrådgivningstjänster.

Konsumenter bör ha ångerrätt utan att detta leder till sanktioner och utan att behöva lämna en motivering. För att öka rättssäkerheten bör dock ångerfristen under alla omständigheter löpa ut 12 månader och 14 dagar efter ingåendet av kreditavtalet om konsumenten inte har fått avtalsvillkoren och informationen i enlighet med detta direktiv. Ångerfristen bör inte löpa ut om konsumenten inte har informerats om sin ångerrätt.

Om en konsument frånträder ett kreditavtal genom vilket denne har erhållit varor, särskilt vad gäller avbetalningsköp eller ett hyres- eller leasingavtal med förvärvsskyldighet, bör detta direktiv inte påverka tillämpningen av någon bestämmelse i medlemsstaterna i frågor som rör återlämnande av varor eller frågor med sådan anknytning.

I vissa fall föreskrivs redan i nationell rätt att medel inte kan göras tillgängliga för konsumenterna före utgången av en viss tidsfrist. Konsumenterna kan i dessa fall ha ett önskemål om att säkerställa att de får den köpta varan eller tjänsten tidigt. I fall av kombinerade kreditavtal bör medlemsstaterna därför undantagsvis ha möjlighet att föreskriva att om konsumenterna uttryckligen önskar tidig leverans av de köpta varorna eller tjänsterna kan fristen för att utöva ångerrätten förkortas till att bli samma frist som den före vilken medel inte kan göras tillgängliga.

Vad gäller kombinerade kreditavtal är köpet av varor eller tjänster och det kreditavtal som ingås i detta syfte ömsesidigt beroende av varandra. Om konsumenten på grundval av unionsrätten utövar ångerrätten när det gäller köpeavtalet bör konsumenten därför inte längre vara bunden av det kombinerade kreditavtalet. Detta bör inte påverka nationell rätt i fråga om kombinerade kreditavtal i sådana fall där ett köpeavtal har blivit ogiltigt eller om konsumenten har utövat sin ångerrätt enligt nationell rätt. Inte heller bör det påverka konsumenters rättigheter enligt nationell rätt enligt vilken inga åtaganden mellan en konsument och en varu- eller tjänsteleverantör eller betalningar mellan dessa personer får göras så länge som konsumenten inte har tecknat kreditavtalet i syfte att finansiera köpet av varor eller tjänster.

De avtalsslutande parterna bör ha rätt att på sedvanligt sätt säga upp ett kreditavtal med obestämd löptid. Om så avtalats i kreditavtalet bör kreditgivaren dessutom ha rätt att av objektivt motiverade skäl upphäva konsumentens rätt att utnyttja ett kreditavtal med obestämd löptid. Sådana skäl kan exempelvis inbegripa misstanke om utnyttjande utan tillstånd eller bedrägligt utnyttjande av krediten eller en betydande ökning av risken för att konsumenten inte kommer att kunna fullfölja sin skyldighet att betala tillbaka krediten. Detta direktiv bör inte påverka nationell avtalsrätt som reglerar de avtalsslutande parternas rätt att säga upp kreditavtalet på grund av avtalsbrott.

På vissa villkor bör konsumenten tillåtas att rikta anspråk mot kreditgivaren när det gäller problem som rör köpeavtalet. Medlemsstaterna bör emellertid fastställa i vilken utsträckning och på vilka villkor konsumenten först måste rikta dessa anspråk mot varu- eller tjänsteleverantören, särskilt genom att vidta rättsliga åtgärder mot varu- eller tjänsteleverantören, innan anspråk kan riktas mot kreditgivaren. Konsumenter bör inte berövas sina rättigheter enligt nationell rätt om solidariskt ansvar för varu- eller tjänsteleverantören och för kreditgivaren.

Konsumenten bör ha rätt att återbetala sin skuld innan den förfallit till betalning enligt kreditavtalet. I enlighet med Europeiska unionens domstols tolkning i målet Lexitor omfattar konsumentens rätt till en nedsättning av den sammanlagda kreditkostnaden vid förtidsåterbetalning av krediten samtliga kostnader som påförts konsumenten. Nedsättningen av konsumentens sammanlagda kreditkostnad bör stå i proportion till kreditavtalets återstående löptid och bör även omfatta kostnader som inte är beroende av det kreditavtalets löptid, inbegripet kostnader som är helt uttömda vid tidpunkten för beviljandet av krediten. Skatter och avgifter som tas ut av och betalas direkt till en tredje part och som inte är beroende av kreditavtalets löptid bör dock inte beaktas vid beräkningen av nedsättningen, eftersom dessa kostnader inte påförs av kreditgivaren och därför inte kan ändras ensidigt av kreditgivaren. Avgifter som en kreditgivare tar ut till förmån för en tredje part bör däremot beaktas vid beräkningen av nedsättningen. Vid förtidsåterbetalning bör kreditgivaren ha rätt till ersättning för sådana kostnader som har direkt samband med förtidsåterbetalningen, med beaktande även av eventuella besparingar som kreditgivaren därmed gör. För att fastställa beräkningsmetoden för ersättningen är det emellertid viktigt att flera principer följs. Beräkningen av kreditgivarens ersättning bör vara överskådlig och begriplig för konsumenter redan innan avtalet ingås och i varje fall under fullgörandet av kreditavtalet. Beräkningsmetoden bör dessutom vara enkel att tillämpa för kreditgivare, och de behöriga myndigheternas tillsyn över ersättningen bör underlättas. Av dessa skäl och eftersom en konsumentkredit, på grund av dess löptid och omfattning, inte finansieras genom en långsiktig finansieringsmekanism, bör taket för ersättningen fastställas genom ett schablonbelopp. Denna lösning återspeglar det som är utmärkande för konsumentkrediter och bör inte påverka lösningar som valts med avseende på andra produkter vilka finansieras genom en långsiktig finansieringsmekanism, såsom inteckningslån med fast ränta.

Medlemsstaterna bör ha rätt att föreskriva att ersättningen för förtidsåterbetalning kan utkrävas av kreditgivaren endast under förutsättning att det belopp som ska återbetalas inom tolv månader överskrider ett tröskelvärde som fastställs av medlemsstaterna. När detta tröskelvärde, vilket inte bör överstiga 10.000 EUR, fastställs bör medlemsstaterna beakta det genomsnittliga beloppet för konsumentkrediter på deras marknad.

För att främja upprättandet av en väl fungerande inre marknad och garantera en hög skyddsnivå för konsumenter i hela unionen är det nödvändigt att säkerställa att uppgifter om den effektiva räntan kan jämföras inom hela unionen.

I flera medlemsstater är det vanligt att det fastställs tak för krediträntor, effektiva räntor eller för konsumentens sammanlagda kreditkostnad. Ett sådant system har visat sig vara fördelaktigt för att skydda konsumenter mot alltför höga krediträntor, effektiva räntor eller sammanlagda kreditkostnader för konsumenten. I detta avseende bör medlemsstaterna kunna behålla sin nuvarande rättsliga ordning. I ett försök att öka konsumentskyddet utan att införa onödiga begränsningar för medlemsstaterna bör det finnas adekvata åtgärder, såsom avseende tak eller ockerräntor, som effektivt förhindrar missbruk och som säkerställer att konsumenterna inte debiteras alltför höga krediträntor, effektiva räntor eller sammanlagda kreditkostnader för konsumenten.

För att säkerställa öppenhet bör kommissionen göra sådana åtgärder som införts av medlemsstaterna allmänt tillgängliga, i en kortfattad och tydlig form.

Det finns stora skillnader i lagstiftningen i de olika medlemsstaterna när det gäller de affärsmetoder som tillämpas vid beviljande av kreditavtal. Med beaktande av den mångfald av olika typer av aktörer som arbetar med kreditförmedling är vissa standarder på unionsnivå väsentliga för att säkerställa en hög nivå av professionalism och service.

Det tillämpliga unionsregelverket bör ge konsumenter förtroende för att kreditgivare och kreditförmedlare tar hänsyn till konsumentens intresse, inbegripet deras eventuella sårbarhet och svårigheter att förstå produkten, med utgångspunkt i den information som finns tillgänglig för kreditgivaren eller kreditförmedlaren vid den berörda tidpunkten och på grundval av rimliga antaganden om riskerna för konsumentens situation under löptiden för det föreslagna kreditavtalet. Kravet att säkra en hög grad av rättvisa, ärlighet och professionalism inom branschen, vilket även inbegriper ansvarsfullt beteende för att undvika metoder som har en negativ inverkan på konsumenter, och lämplig hantering av intressekonflikter, inbegripet dem till följd av ersättningar, samt att ge rådgivning i konsumentens bästa intresse, är viktiga aspekter när det gäller att säkerställa ett sådant konsumentförtroende.

Det är lämpligt att se till att relevant personal hos kreditgivare och kreditförmedlare har en lämplig kunskaps- och kompetensnivå för att uppnå en hög nivå av professionalism. Det bör därför ställas krav på att kreditgivare och kreditförmedlare styrker relevant kunskap och kompetens på företagsnivå, på grundval av minimikraven för kunskap och kompetens. Medlemsstaterna bör kunna införa eller behålla sådana krav på enskilda fysiska personer och anpassa minimikraven för kunskap och kompetens till de olika typerna av kreditgivare och kreditförmedlare, särskilt när de medverkar subsidiärt. Vid tillämpningen av detta direktiv bör personal som direkt deltar i verksamhet enligt detta direktiv omfatta både frontoffice- och backoffice-personal, inbegripet ledningspersonal och, i tillämpliga fall, styrelseledamöter hos kreditgivare och kreditförmedlare, som spelar en viktig roll i kreditavtalsprocessen. Personer som utför stöduppgifter utan koppling till kreditavtalsprocessen, inbegripet personal som arbetar med personalfrågor och it-personal, bör inte betraktas som personal enligt detta direktiv. Medlemsstaterna bör vidta åtgärder för att öka medvetenheten om kraven i detta direktiv hos små och medelstora företag som är kreditgivare eller kreditförmedlare, och underlätta deras efterlevnad av kraven, till exempel i form av informationskampanjer, användarguider och program för utbildning av anställda.

För att öka konsumenternas förmåga att fatta välgrundade beslut om att ta lån och sköta skulder på ett ansvarsfullt sätt bör medlemsstaterna främja åtgärder till stöd för utbildning av konsumenter i fråga om ansvarsfullt låntagande och skuldhantering, särskilt avseende konsumentkreditavtal samt om allmän budgetförvaltning. En sådan skyldighet skulle kunna uppfyllas med beaktande av den ram för finanskunskap som utarbetats av unionen tillsammans med Organisationen för ekonomiskt samarbete och utveckling. Det är särskilt viktigt att ge vägledning åt konsumenter som, särskilt genom digitala verktyg, utnyttjar konsumentkredit för första gången. I det avseendet bör kommissionen redovisa exempel på bästa praxis för att underlätta vidareutveckling av åtgärder för att öka konsumenternas ekonomiska medvetenhet. Kommissionen skulle kunna offentliggöra sådana exempel på bästa praxis i samordning med liknande rapporter som utarbetas gällande andra unionslagstiftningsakter. Vid utarbetandet och främjandet av dessa åtgärder bör medlemsstaterna samråda med berörda parter, däribland konsumentorganisationer. En sådan skyldighet bör inte hindra medlemsstaterna från att tillhandahålla ytterligare finansiell utbildning.

Med hänsyn till de betydande konsekvenserna av verkställighetsförfarandena för kreditgivare och konsumenter, och potentiellt för den finansiella stabiliteten, är det nödvändigt att kreditgivare i ett tidigt skede hanterar nya kreditrisker på ett proaktivt sätt och inför nödvändiga åtgärder för att säkerställa att de, när så är lämpligt, medger skäliga anstånd innan verkställighetsförfaranden inleds. När kreditgivaren beslutar huruvida det är lämpligt att vidta anståndsåtgärder, eller om det är motiverat att erbjuda dem upprepade gånger, bör hänsyn bland annat tas till konsumentens individuella omständigheter, såsom konsumentens intressen och rättigheter, förmåga att återbetala krediten och behov vad gäller att täcka rimliga levnadskostnader, och kreditgivaren bör begränsa kostnaderna för konsumenterna i händelse av betalningsförsummelse. I synnerhet när konsumenten inte svarar på kreditgivarens erbjudande inom rimlig tid bör kreditgivaren inte vara skyldig att på nytt erbjuda anståndsåtgärder. Medlemsstaterna bör inte förhindra parterna i ett kreditavtal från att uttryckligen komma överens om att överföring till kreditgivaren av varor som omfattas av ett kombinerat kreditavtal eller av intäkter från försäljningen av sådana varor är tillräckligt för att återbetala krediten.

När anståndsåtgärder anses lämpliga bör de inbegripa en ändring av villkoren i det ursprungliga kreditavtalet och kan de bland annat inbegripa en fullständig eller partiell refinansiering av ett kreditavtal. Ändringen av dessa villkor kan omfatta bland annat förlängning av kreditavtalets löptid, ändring av typen av kreditavtal, betalningsanstånd för samtliga eller vissa delbetalningar under en period, sänkning av krediträntan, erbjudande av ett betalningsuppskov, partiella återbetalningar, valutaomräkning samt partiell skuldavskrivning och skuldkonsolidering. När anståndsåtgärder anses lämpliga bör kreditgivare inte vara skyldiga att göra en kreditprövning när de ändrar villkoren i kreditavtalet, såvida inte det sammanlagda belopp som ska betalas av konsumenten höjs avsevärt när dessa villkor ändras. Skyldigheten att vidta anståndsåtgärder bör inte påverka tillämpningen av förfaranden enligt nationella regler om verkställighetsförfaranden, men medlemsstaterna bör se till att de anståndsåtgärder som föreskrivs i detta direktiv tillämpas korrekt.

Konsumenter som har svårt att uppfylla sina ekonomiska åtaganden vinner på att få tillgång till specialiserad hjälp med att hantera sina skulder. Ekonomiska svårigheter omfattar en mängd olika situationer, till exempel, bland många andra, att ha skjutit upp återbetalningen av skulden i mer än 90 dagar. Syftet med skuldrådgivningstjänster är att hjälpa konsumenter med ekonomiska svårigheter och vägleda dem så att de i möjligaste mån kan betala tillbaka sina utestående skulder, samtidigt som de kan upprätthålla en rimlig levnadsstandard och värna om sin värdighet. Det individanpassade och oberoende stödet kan inbegripa juridisk rådgivning, penning- och skuldförvaltning samt socialt och psykologiskt stöd. Stödet bör tillhandahållas av professionella aktörer som inte är kreditgivare, kreditförmedlare, leverantörer av tjänster för lånebaserad gräsrotsfinansiering, kreditförvärvare eller kreditförvaltare och som är oberoende av dem. Medlemsstaterna bör säkerställa att skuldrådgivningstjänster som tillhandahålls av oberoende professionella aktörer görs direkt eller indirekt tillgängliga, och med endast begränsade avgifter, för konsumenter. Dessa avgifter bör i princip endast täcka driftskostnader och inte medföra en onödig börda för de konsumenter som har eller kan ha svårt att uppfylla sina ekonomiska åtaganden. Om möjligt hänvisas konsumenter som har svårt att betala sina skulder till skuldrådgivningstjänster innan verkställighetsförfaranden inleds. Skuldrådgivningstjänster bör vara lättillgängliga för konsumenter, med beaktande av exempelvis konsumenternas bosättningsort och även deras språk. Det står medlemsstaterna fritt att behålla eller införa särskilda krav för skuldrådgivningstjänster. Kreditgivare har en roll att spela när det gäller att förebygga överskuldsättning genom att tidigt upptäcka och stödja konsumenter som har ekonomiska svårigheter. Därför bör kreditgivare ha inrättat förfaranden och strategier för att upptäcka sådana konsumenter för att säkerställa att de på ett effektivt sätt kan hänvisa dem till lättillgängliga skuldrådgivningstjänster.

För att säkerställa öppenhet och stabilitet på marknaden, och i väntan på ytterligare harmonisering, bör medlemsstaterna se till att det vidtas lämpliga åtgärder för reglering av eller tillsyn över kreditgivare.

Medlemsstaterna bör säkerställa att kreditgivare och kreditförmedlare, inklusive andra tillhandahållare än kreditinstitut, omfattas av ett lämpligt godkännandeförfarande, som innefattar ett auktorisationsförfarande eller registrering av andra tillhandahållare än kreditinstitut och arrangemang för tillsyn av en behörig myndighet. Kravet på ett lämpligt godkännandeförfarande och på registrering bör inte vara tillämpligt på kreditinstitut enligt definitionen i artikel 4.1.1 i Europaparlamentets och rådets förordning (EU) nr 575/2013, som redan är föremål för ett auktorisationsförfarande enligt direktiv 2013/36/EU, eller betalningsinstitut enligt definitionen i artikel 4.4 i Europaparlamentets och rådets direktiv (EU) 2015/2366, för de tjänster som avses i punkt 4 i bilaga I till direktiv (EU) 2015/2366, eller institut för elektroniska pengar enligt definitionen i artikel 2.1 i Europaparlamentets och rådets direktiv 2009/110/EG , för beviljande av kredit som avses i artikel 6.1 första stycket b i direktiv 2009/110/EG. Detta bör inte påverka nationella godkännandeförfaranden och registrerings- och tillsynsarrangemang som införs för betalningsinstitut och institut för elektroniska pengar i syfte att lämna en kredit till konsumenter och som införs för kreditinstitut i syfte att utöva kreditförmedlingsverksamhet i överensstämmelse med unionsrätten.

Medlemsstaterna bör från kraven på godkännande och registrering kunna undanta varu- eller tjänsteleverantörer som uppfyller kraven för mikroföretag samt små och medelstora företag enligt definitionen i kommissionens rekommendation 2003/361/EG och som bara medverkar subsidiärt som kreditförmedlare, eller som lämnar kredit i form av betalningsanstånd för köp av varor och tjänster som de själva erbjuder utan att en tredje part erbjuder kredit; detta gäller om krediten är ränte- och avgiftsfri, med undantag för begränsade avgifter på grund av sena betalningar i enlighet med nationell rätt. Detta möjliga undantag bör inte användas av stora företag för att undvika de krav på godkännande och registrering som fastställs i detta direktiv.

I detta direktiv regleras endast vissa av kreditförmedlarnas skyldigheter gentemot konsumenter. Medlemsstaterna bör därför kunna behålla eller införa ytterligare skyldigheter för kreditförmedlare, inbegripet de villkor enligt vilka en kreditförmedlare kan ta ut avgifter från en konsument som har anlitat den kreditförmedlarens tjänster.

Överlåtelse av kreditgivarens rättigheter enligt ett kreditavtal bör inte få leda till att situationen försämras för konsumenten. Konsumenten bör också på lämpligt sätt underrättas om kreditavtalet överlåts till tredje part. Om den ursprungliga kreditgivaren i överenskommelse med fordringsägaren fortsätter att handha krediten gentemot konsumenten, har emellertid konsumenten inget väsentligt intresse av att underrättas om överlåtelsen. En unionsrättslig skyldighet att informera konsumenten om överlåtelsen vore därför i sådana fall onödigt betungande.

Medlemsstaterna bör kunna behålla eller införa nationella regler om kollektiva former av kommunikation när detta är nödvändigt för effektivitet vid komplexa transaktioner som till exempel värdepapperisering eller avveckling av tillgångar vid obligatorisk administrativ avveckling av banker.

Konsumenter bör ha tillgång till adekvata, snabba och effektiva förfaranden för alternativ tvistlösning för tvister som kan uppstå till följd av de rättigheter och skyldigheter som avser kreditavtal, med anlitande av befintliga enheter i lämpliga fall. Sådan tillgång säkerställs redan genom Europaparlamentets och rådets direktiv 2013/11/EU i fråga om berörda avtalstvister. Konsumenter bör dock också ha tillgång till alternativa tvistlösningsförfaranden i händelse av tvister som uppkommer innan ett avtal ingås om rättigheter och skyldigheter som fastställs i det här direktivet, till exempel vad gäller krav på förhandsinformation, rådgivningstjänster och kreditprövning och även vad gäller information från kreditförmedlare som får ersättning av kreditgivare och därför inte har något direkt avtalsförhållande med konsumenterna. Sådana förfaranden för alternativ tvistlösning och de enheter som erbjuder dessa bör uppfylla de kvalitetskrav som fastställs genom direktiv 2013/11/EU.

Medlemsstaterna bör utse behöriga myndigheter med befogenhet att säkra kontrollen av efterlevnaden av detta direktiv och bör säkerställa att dessa behöriga myndigheter har utrednings- och verkställighetsbefogenheter samt tillräckliga resurser så att de kan fullgöra sitt uppdrag. Medlemsstaterna bör också kunna ge nationella myndigheter befogenhet att göra ingripanden på produktnivå när kreditprodukter är till skada för konsumenter och måste dras tillbaka. Medlemsstaterna bör beakta uppgifter om betalningsförsummelser per månad för olika typer av konsumentkreditprodukter som är relevanta för detta direktivs tillämpningsområde. Medlemsstaternas behöriga myndigheter bör samarbeta med varandra när så krävs för att de ska kunna utföra sina uppgifter enligt detta direktiv.

Medlemsstaterna bör fastställa regler om sanktioner som är tillämpliga på överträdelser av nationella bestämmelser som antagits enligt detta direktiv och bör vidta alla nödvändiga åtgärder för att se till att sanktionerna genomförs. Medlemsstaterna behåller rätten att välja sanktioner, men de sanktioner som föreskrivs bör vara effektiva, proportionella och avskräckande. Medlemsstaterna bör anmäla dessa regler och dessa åtgärder till kommissionen och bör utan dröjsmål anmäla varje följande ändring som påverkar dem.

De aktuella nationella reglerna om sanktioner varierar betydligt inom unionen. I synnerhet har inte samtliga medlemsstater säkerställt att effektiva, proportionella och avskräckande sanktionsavgifter kan åläggas näringsidkare som är ansvariga för utbredda överträdelser eller utbredda överträdelser med en unionsdimension. I vissa fall kan dessa näringsidkare även vara en grupp av företag. För att säkerställa att medlemsstaternas myndigheter kan ålägga effektiva, proportionella och avskräckande sanktioner för utbredda överträdelser och utbredda överträdelser med en unionsdimension som är föremål för samordnade utrednings- och tillsynsåtgärder i enlighet med Europaparlamentets och rådets förordning (EU) 2017/2394, bör sanktionsavgifter införas som sanktion för sådana överträdelser.

För att öka transparensen och stärka konsumentförtroendet bör behöriga myndigheter ha rätt att offentliggöra administrativa sanktioner som påförs för överträdelser av bestämmelser som antas enligt detta direktiv, om inte offentliggörandet allvarligt äventyrar de finansiella marknaderna eller åsamkar de berörda parterna oproportionerlig skada.

Det är nödvändigt att se över hur effektivt detta direktiv fungerar, tillsammans med framstegen med att upprätta en inre marknad med hög konsumentskyddsnivå för kreditavtal. Vart fjärde år bör kommissionen göra en utvärdering av detta direktiv för att bedöma den övre gränsen på 100.000 EUR som fastställs i detta direktiv och de procentsatser som används för att beräkna den ersättning som ska betalas vid förtidsåterbetalning samt en bedömning av huruvida detta direktivs tillämpningsområde fortfarande är lämpligt när det gäller kreditavtal med säkerhet i fast egendom som inte är bostadsfastighet. Utvärderingen bör också omfatta en analys av marknadsutvecklingen vad gäller konsumentkrediter som stöder den gröna omställningen och en bedömning av behovet av ytterligare åtgärder för att förbättra utnyttjandet av sådana krediter samt en bedömning av genomförandet av sanktioner som påförts i enlighet med detta direktiv och i synnerhet av deras effektivitet och avskräckande effekt. Vid utvärderingen av detta direktiv bör kommissionen analysera de ekonomiska trenderna i unionen och situationen på den berörda marknaden, såsom framväxten av nya former av finansiella tjänster, digitala trender samt volymer och trender för gränsöverskridande tillhandahållande av krediter. Den bör också undersöka hur effektivt detta direktiv är, inbegripet de kostnader och fördelar det medför för företag och konsumenter. Vidare är gräsrotsfinansiering en finansieringsform som i allt högre grad är tillgänglig för konsumenter, vanligtvis för mindre utgifter eller investeringar. Europaparlamentets och rådets förordning (EU) 2020/1503 omfattar inte gräsrotsfinansieringstjänster, inbegripet sådana som underlättar beviljande av kredit, vilka tillhandahålls till konsumenter. Kommissionen bör bedöma behovet av ytterligare åtgärder för att skydda konsumenter som vill utnyttja en kredit eller investera genom en leverantör av tjänster för lånebaserad gräsrotsfinansiering.

Eftersom målet för detta direktiv, nämligen att fastställa gemensamma regler om vissa aspekter av medlemsstaternas lagar och andra författningar om konsumentkrediter, inte i tillräcklig utsträckning kan uppnås av medlemsstaterna mot bakgrund av den utveckling som marknaden genomgår till följd av digitaliseringen och med hänsyn till målet att underlätta gränsöverskridande tillhandahållande av krediter, utan snarare kan uppnås bättre på unionsnivå, kan unionen vidta åtgärder i enlighet med subsidiaritetsprincipen i artikel 5 i fördraget om Europeiska unionen. I enlighet med proportionalitetsprincipen i samma artikel går detta direktiv inte utöver vad som är nödvändigt för att uppnå detta mål.

Vad gäller att ändra icke väsentliga delar i detta direktiv bör befogenheten att anta akter i enlighet med artikel 290 i EUF-fördraget delegeras till kommissionen med avseende på ytterligare antaganden för beräkningen av den effektiva räntan. Det är särskilt viktigt att kommissionen genomför lämpliga samråd under sitt förberedande arbete, inklusive på expertnivå, och att dessa samråd genomförs i enlighet med principerna i det interinstitutionella avtalet av den 13 april 2016 om bättre lagstiftning. För att säkerställa lika stor delaktighet i förberedelsen av delegerade akter erhåller Europaparlamentet och rådet alla handlingar samtidigt som medlemsstaternas experter, och deras experter ges systematiskt tillträde till möten i kommissionens expertgrupper som arbetar med förberedelse av delegerade akter.

I enlighet med den gemensamma politiska förklaringen av den 28 september 2011 från medlemsstaterna och kommissionen om förklarande dokument , har medlemsstaterna åtagit sig att, när det är motiverat, låta anmälan av införlivandeåtgärder åtföljas av ett eller flera dokument som förklarar förhållandet mellan de olika delarna i direktivet och motsvarande delar i de nationella instrumenten för införlivande. Lagstiftaren anser att det är motiverat att sådana dokument översänds avseende detta direktiv.

Med hänsyn till det stora antal ändringar som behöver göras i direktiv 2008/48/EG på grund av utvecklingen inom konsumentkreditsektorn och i en strävan att göra unionslagstiftningen tydligare, bör det direktivet upphävas och ersättas av det här direktivet.

Europeiska datatillsynsmannen har hörts i enlighet med artikel 42.1 i Europaparlamentets och rådets förordning (EU) 2018/1725 och avgav ett yttrande den 26 augusti 2021.