Artikeln har varit föremål för peer review-granskning (double-blind peer review).

Tidigare studier av skatterättslig tolkning har visat att HFD regelmässigt tillmäter bestämmelsernas ordalydelse stor vikt. Ofta görs en skillnad mellan ordalydelsetolkning och ändamålstolkning, men en fråga som kan ställas är hur skarp gränsen däremellan egentligen är. I artikeln reser vi denna fråga, både ur ett praktiskt och teoretiskt perspektiv. Dels presenterar vi en uppdaterad lägesbild över HFD:s tolkningsmetoder i närtid, dels använder vi oss av ett språkfilosofiskt perspektiv för att problematisera hur ordalydelsen hos en bestämmelse fastställs. Slutsatsen är att ordalydelsen inte alltid kan fastställas utan en förståelse för reglernas ändamål. Det innebär att ändamålshänsyn inte bara är något som tillåts när väl ordalydelsen medger det, utan i många fall krävs för att förstå reglernas lydelse.

1 Inledning

Många författare har under senare år skrivit om skatterättslig tolkning.1 Tjernberg gav 2018 ut boken Skatterättslig tolkning.2 Byggd på analys av omfattande praxis och hur diskussioner genom åren förts i rättsvetenskaplig doktrin konkluderande han att Högsta förvaltningsdomstolens (HFD) tolkning av svensk skattelag präglas av en tydlig ram baserad på lagtextens lydelse.3 Slutsatsen kan inte sägas vara överraskande eller originell utan delas av andra författare även om det ibland uttrycks på lite olika sätt.4 En betydande fråga är avvägningen mellan rättskällorna lagtext och förarbeten. Förarbetens betydelse vid skatterättslig tolkning debatterades särskilt flitigt på 70- och 80-talen, men det förefaller nu råda bred enighet om att lagmotiv kan och bör användas vid tolkning av skattelag. Uppfattningen är därvid att uttalanden i förarbeten är giltiga tolkningsdata så länge de ryms inom lagtextens lydelse. Med tanke på att mycket skattelagtext innehåller allmänna och oprecisa rekvisit, kan förarbeten därför ofta behöva avropas för att nå användbara riktlinjer. Det finns också en utvecklad gemensam syn på hur motiv ska läsas och användas samt vägas mot lagtexten.5

Uppfattningen om HFD:s tolkningsstil förefaller ur ett rättspositivistiskt synsätt vara väl avvägd, men knyter an till en traditionell dikotomisk syn innebärande att lagtolkning (i vart fall gällande ”svåra” fall) är en fråga om att antingen välja ordalydelsen eller ändamålet. Vårt primära syfte med artikeln är att bredda angreppssättet och problematisera uppfattningen om ordalydelsetolkning som en isolerad tolkningsmetod. För att göra detta behöver vi först fortsätta praxisgenomgången där Tjernberg slutade i tiden för att utröna om HFD:s tolkningsmetodik har förändrats under senare år.

I den första delen av artikeln analyseras vilka tolkningsmetoder som HFD:s explicita domskäl ger uttryck för. HFD sorterar inte uttryckligen in sina avgörande under olika tolkningsmetoder. Det har därför inte varit självklart att i praxisgenomgången placera avgöranden under rubriker, och förstås inte heller hur dessa rubriker i så fall ska formuleras. Vi har härvidlag gått till väga på det sättet att analyserna av rättsfallen har resulterat i schematiska rubriker som sammantaget kan säga något om vilka principiella tolkningsfrågor som vissa rättsfall möts i. Rättsfallen har valts ut genom läsning av samtliga referat- och notismål mellan januari 2018 och juni 2023. Vi har sedan valt ut de som vi anser berör principiella frågor om skatterättslig tolkning. Parametrarna har varit: öppen lagtext i kombination med utfyllande förarbetsuttalanden, konflikter mellan lagtexts formulering och ändamål samt otillräcklig information i rättskällor. Urvalet har generellt också styrts av vår bedömning att målen ska ha intressanta saker att säga om skatterättslig tolkning. Vi har inte beaktat avgöranden om mervärdesskatt, skatteprocessuella frågor, bevisfrågor, verklig innebörd eller mål om skatteflyktslagen.

I artikelns andra del nås huvudsyftet att problematisera frågan om hur ordalydelsen utläses. Med exempel hämtade från några av de rättsfall som behandlas under artikelns första del argumenterar vi för att ordalydelsetolkning som metod inte alltid kan separeras från ändamålstolkning som metod. För att förstå ordalydelsen krävs ofta en förståelse för regleras ändamål och funktion. Det är därför inte nödvändigtvis så att ordalydelsetolkning alltid kommer före ändamålstolkning. ändamålen behöver beaktas redan vid fastställandet av reglernas ordalydelse för att undvika domskäl som baseras på ordalydelsens skenbara entydighet. I artikeln beskriver vi detta som att ordalydelsen läses i sitt teleologiska sammanhang. Den närmare innebörden av detta förklaras nedan.

Se t.ex. Hultqvist, Anders, Legalitetsprincipen, 1995, Norstedts, Stockholm och Legalitetsprincipen och lagtolkning – Några reflektioner med anledning av 5/6-delsmålet, SkatteNytt, 2013, s. 10–21, Påhlsson, Robert, Principer eller regler? Legalitet och likabehandling i beskattningen, SkatteNytt, 2014, s. 554–569 och Kellgren, Jan, Mål och metoder vid tolkning av skattelag – med särskild inriktning på användning av förarbeten, 1997, Iustus, Uppsala.

Tjernberg, Mats, Skatterättslig tolkning, 2018, Iustus, Uppsala.

Tjernberg, 2018, s. 133.

Se t.ex. tidigt Welinder, Carsten, Något om motivens betydelse för lagtolkningen, Svensk Skattetidning, 1953, s. 87 f., och på senare tid, Kellgren, 1997, s. 95, Hultqvist, 2013, s. 10 ff., Berglund, Martin, Avräkningsmetoden. En skatterättslig studie om undvikande av internationell dubbelbeskattning, 2013, s. 41 f., Påhlsson, Robert, Konstitutionell skatterätt, 4 u., 2018, s. 93 f., Iustus, Uppsala och Melz m.fl., Inkomstskatt, En lärobok i skatterätt, s. 595, 19:e uppl., 2023, Studentlitteratur, Lund.

Det finns få exempel i praxis där till synes entydig lagtext har frångåtts till förmån för en mer förarbetsanknuten tolkning. I t.ex. Rå 1987 ref. 6 frångick HFD den isolerade lagtexten efter att ha analyserat bestämmelserna ”sedda i sitt inbördes sammanhang” för att därefter ha konstaterat att en sådan tolkning ledde till den innebörd som lagstiftaren avsett. HFD avfärdade alltså en strikt bokstavstolkning av regeln med motiveringen att den ”synes möjlig endast om bestämmelserna i 2 mom. i strid mot vedertagna tolkningsprinciper läses helt lösryckta ur sitt sammanhang”. Därvid har lagtextens eventuella tydlighet, logik och konsekvens stor betydelse. Enligt vår mening bör skyddet för den skattskyldige inte vara lika starkt där uppenbara och tydliga missar i lagtextkonstruktionen inbjuder de skattskyldiga att i skatteplaneringssyfte utnyttja misstagen. Det vore dessutom både moraliskt och materiellt olämpligt om de skattskyldiga tilläts spekulera i och utnyttja uppenbara missar vid lagtextskrivningen. Sedan är ju det så att det kan finnas olika uppfattningar huruvida en lagtext är entydig eller inte. I Rå 85 1:85 hjälpte det därför inte att domstolen först slog fast att en entydig lagtext skall tillämpas efter ordalydelsen även om denna strider mot motiven. Majoriteten menade nämligen att regeln inte var entydig och tolkade därför bestämmelsen i enlighet med klara uttalanden i förarbetena.

2 Har det skett några trendförskjutningar?

2.1 Anser sig HFD fortfarande bunden av lagtexten när domstolen uppfattar lagtexten som entydig?

I förhandsbeskedet HFD 2017 not. 34 ägde den skattskyldige en fastighet på vilken det fanns ett småhus och ekonomibyggnader. Småhuset med tillhörande tomtmark var skatterättsligt att betrakta som privatbostad medan resten av fastigheten var näringsfastighet. Möjligheten att göra av avdrag för reparation och underhåll vid kapitalvinstbeskattningen är klart mer begränsad när det gäller privatbostäder (45:12 2 st. IL) än när det gäller näringsfastigheter (19:2 IL). Vid den löpande beskattningen av privatbostad får aldrig avdrag göras för sådana utgifter. Frågan i ärendet var om avdrag fick göras i näringsverksamhet för reparation och underhåll samt ombyggnad av ett häststall som utnyttjades för privata ändamål. Ett stall skulle kunna vara att anse som en komplementbyggnad till småhus och därmed som en del av en privatbostad (jfr SKV A 2014:6). En förutsättning för avgörandet var emellertid att det skulle anses röra sig om en ekonomibyggnad och därmed en del av näringsfastigheten. Den springande punkten var huruvida avdragsrätt skulle medges eller inte mot bakgrund av att stallet skulle användas för privata ändamål och inte för näringsverksamheten. Både Skatteverket och den enskilde delade Skatterättsnämndens uppfattning, nämligen att avdrag skulle medges.

HFD hänvisade sonika till bestämmelsen som stadgar att innehav av näringsfastighet alltid räknas som näringsverksamhet (13:1 3 st. IL). I tidigare rättspraxis har HFD tolkat denna bestämmelse så att ”inkomster och utgifter på grund av” innehav av näringsfastighet alltid ska anses höra till inkomst av näringsverksamhet, oavsett hur fastigheten används eller tillgångar från den nyttiggörs (Rå 2010 ref. 111). I 2017 års avgörande rörde det sig om kostnader för underhåll av tak och fasad. Någon utläggning kring hur ”inkomster och utgifter på grund av innehavet” ska förstås görs inte i domskälen, utan HFD konstaterar bara att det var fråga om åtgärder av sådant slag. Alltså medgavs avdrag trots att byggnaden användes för privata ändamål. HFD motiverar sitt domslut helt utifrån lagtextens tekniska utformning. Utgången följer enligt vår mening hur HFD har brukat göra när lagtexten inte anses ge utrymme att avvika från en entydig formulering. Det faktum att häststallet användes för privata ändamål saknade betydelse för avdragsrätten, vilket indikerar att domstolen inte gör några ändamålsöverväganden när den anser att lagtexten är entydig.

I HFD 2023 not. 12 prövades beskattningstidpunkten för utdelning i inkomstslaget kapital. Ett cypriotiskt bolag fattade beslut den 29 februari 2012 om utdelning. Några pengar utbetalades emellertid inte till aktieägaren vid denna tidpunkt, utan istället utfärdades samma dag ett skuldebrev till den skattskyldige på motsvarande belopp. Av skuldebrevet framgick att hen hade rätt till betalning inom en månad från det att hen hade begärt det. De första utbetalningarna skedde 2017. Frågan i målet var om inkomsten skulle beskattas 2012 då utdelningen beslutades och skuldebrevet utfärdades, eller 2017 då en första faktisk utbetalning skedde. Den skattskyldige var begränsat skattskyldig 2012, med påföljd att inkomsten inte skulle kunna beskattas i Sverige om detta skulle ses som rätt beskattningsår.6 år 2017, då utbetalningen skedde, var den skattskyldige istället obegränsat skattskyldig här. Utdelningen skulle därför bli skattepliktig i Sverige om 2017 var att anse som rätt beskattningsår (jfr 3:8 IL).

När det gäller inkomstslaget kapital anges att inkomster ska tas upp som intäkt det beskattningsår då de kan disponeras (41:8 1 st. IL). Utdelning tas upp av den som har rätt till utdelningen när den kan disponeras (42:12 IL). Skatteverket argumenterade för att 2017 var rätt beskattningsår eftersom det var då som de första amorteringarna på skuldebrevet skedde. Ett argument som Skatteverket framförde var att det cypriotiska bolagets enda tillgångar vid tidpunkten för utdelningsbeslutet 2012 bestod av ägda andelar i ett onoterat bolag. Den beslutade utdelningen härrörde från orealiserade uppskrivna värden på andelarna i dotterbolaget. Eftersom det cypriotiska bolaget inte hade sålt eller delat ut några dotterbolagsaktier under 2012 ansåg Skatteverket att bolaget inte kunnat verkställa, eller haft för avsikt att verkställa, utdelningen förrän det år då utbetalningen faktiskt gjordes (2017). Därav ansågs inte utdelningen kunna disponeras under 2012 enligt Skatteverket.

HFD framhöll att beskattningstidpunkten för en utdelning inträder när utdelningen kan disponeras. Eftersom den skattskyldige kunde begära att få betalt enligt skuldebrevet under 2012, följde enligt domstolen redan därav att utdelningen var tillgänglig för lyftning och disponibel för hen då. Beskattningstidpunkten inföll således 2012, med påföljd att aktieägaren inte blev beskattad för utdelningen i Sverige.

Avgörandet är intressant på det viset att HFD verkar ha undvikit att befatta sig ingående med de underliggande omständigheterna. Istället har domstolen utgått från skuldebrevets formella innebörd och tillämpat lagtexten rakt av på det. Skatteverket argumenterade för att utdelningen reellt sett inte kunde disponeras, eller i varje fall för att utdelningen reellt sett aldrig skulle disponeras under 2012. Visserligen kunde ägaren kräva att få betalt enligt skuldebrevet, men underförstått i Skatteverkets argumentation är att ägaren sannolikt aldrig var intresserad av det. I sammanhanget kan noteras att det cypriotiska bolaget bara hade en aktieägare. Någon intressemotsättning mellan ägare och bolag eller mellan aktieägare sinsemellan förelåg inte. Möjligen hade det därför kunnat sättas ifråga om det formella anspråket enligt skuldebrevet spelade så stor roll eftersom ägaren ändå ensidigt kunde bestämma vad bolaget skulle göra och inte. Det är inte tydligt om domstolen ansåg att uttrycket ”kan disponeras” är entydigt men det verkar som att HFD valt att betrakta det som så. Valet är enligt vår mening inte självklart och vi återkommer till rättsfallet under avsnitt 3.2.

Anledningen till detta är att det inte rörde sig om aktier i ett svenskt AB (4 § Kupongskattelagen e contrario).

2.2 Lagtextbunden tolkning ställd på sin spets

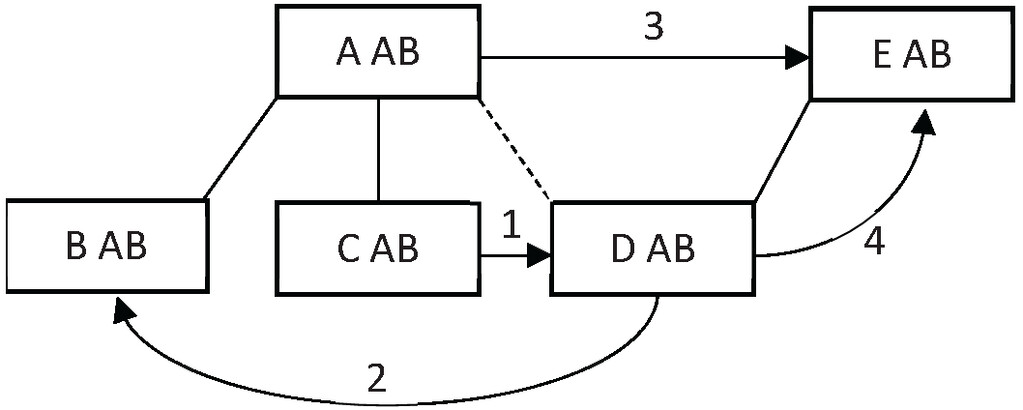

I HFD 2022 ref. 18 prövades den jämkningsregel av vilken det framgår att om den skattskyldige eller någon som står den skattskyldige nära har vidtagit åtgärder för att den skattskyldige ska kunna tillgodoräkna sig ett högre anskaffningsvärde än som framstår som rimligt och det kan antas att detta har gjorts för att någon av dem ska få en obehörig skatteförmån, så ska anskaffningsvärdet justeras i skälig mån (18:11 IL).7 En oenig HFD (3-2) beslutade att jämkningsregeln inte var tillämplig. Avgörandet är mycket intressant ur tolkningssynpunkt. Omständigheterna i rättsfallet kan illustreras med hjälp av följande figur.

Bolaget C AB överlåter ett varumärke till D AB för skattemässigt värde 5.000 kr. Någon skattepliktig vinst uppkommer därför inte för C AB med anledning av försäljningen. Vid denna tidpunkt ingår D AB i samma koncern som C AB (Match-koncernen). Varumärket hade köpts in 10 år tidigare av C AB för ca 670.000 kr.

Fyra år senare säljer D AB varumärket till B AB för ca 827 miljoner kr. Det var inte ifrågasatt i målet att köpeskillingen var marknadsmässig. B AB får ett avskrivningsunderlag på motsvarande belopp. D AB får en motsvarande skattepliktig kapitalvinst.

Samtidigt som varumärket säljs till B AB säljer A AB aktierna i D AB till E AB. Försäljningen görs för en ersättning som motsvarar tillgångarna i D AB minskat med 9,2 % av den latenta skatten på varumärkesförsäljningen. Kapitalvinsten är skattefri för A AB eftersom aktierna i D AB var näringsbetingade.

Skatten på kapitalvinsten för varumärkesförsäljningen i D AB kvittas mot underskott hos E AB efter att bolagen fusionerats.

Kammarrätten menade att de transaktioner som skedde inom koncernen, och de som genomfö̈rdes efter den externa överlåtelsen av andelarna, var en del i ett upplägg som innebar att koncernen fick ett nytt väsentligen högre anskaffningsvärde för varumärket. Någon skattekostnad för detta drabbade dock inte koncernen. Syftet med transaktionerna var, enligt kammarrätten, att skapa ett högre anskaffningsvärde. Det framstod inte som rimligt och kammarrätten menade att bolaget därmed skulle få en obehörig skatteförmån.

HFD:s majoritet kom till en annan slutsats: av lagtextens ordalydelse följer att åtgärder som, efter det att det varumärkessäljande företaget D hade lämnat koncernen, vidtogs av D eller av något annat företag i den koncern som D då tillhörde ”inte kan läggas till grund för bedömningen av om jämkningsregeln är tillämplig på bolagets förvärv av varumärket”. Enligt domstolen ska de åtgärder som jämkningsregeln tar sikte på ha haft till syfte att höja anskaffningsvärdet över vad som framstår som rimligt; ”det måste finnas ett samband mellan åtgärderna och det förhöjda anskaffningsvärdet”.

HFD koncentrerade sig på två transaktioner. Den första innebar att det förvärvande bolaget fick ett anskaffningsvärde på varumärket om ca 827 miljoner kr. Försäljningen skedde till marknadsvärde och resulterade i en inkomstskattepliktig kapitalvinst hos D. Bara för att köpeskillingen översteg varumärkets skattemässiga värde hos D, innebar det enligt domstolen inte att anskaffningsvärdet framstod som orimligt. De transaktioner som skedde därefter saknade samband med bolagets förvärv av varumärket. HFD:s majoritet menade att de inte kan sägas ha vidtagits ”för att” bolaget ska kunna tillgodoräkna sig ett högre anskaffningsvärde än som framstår som rimligt.

Minoriteten tog fasta på att det ur förarbetena kan utläsas att det var svårt att förutse vilka olika former av missbruk som kunde komma att äga rum. Därför gavs bestämmelsen en allmänt hållen formulering. Vidare lyftes RÅ 1998 not. 234 fram, av vilket det framgår att jämkningsregeln endast ska träffa transaktioner av missbrukskaraktär. I målet från 1998 ansågs det inte vara tillräckligt missbruk att en försäljning av inventarier har skett till ett pris överstigande det ursprungliga anskaffningsvärdet, eller det värde vartill inventarier är upptagna i överlåtarens räkenskaper. Men minoriteten i 2022 års avgörande menade att i det mål som nu skulle avgöras, var hela förfarandet – överlåtelsen av varumärket till bolaget och försäljningen av D samt avskrivningen av varumärket under de följande fem åren – detaljerat beskrivet i ett styrelseprotokoll från moderbolaget daterat i december 2012. Där anges att den skattemässiga vinsten skulle uppgå till 112 miljoner kr, dvs. det skattemässiga värdet på avskrivningarna med avdrag för ersättningen till den externa köparen. Minoriteten menade därför att avskrivningsreglerna och reglerna om skattefrihet för näringsbetingade andelar hade kombinerats på ett sätt som får anses utgöra ett missbruk som jämkningsregeln är avsedd att träffa.

Vi menar att den viktiga skillnaden mellan betraktelsesätten är att minoriteten ser jämkningsregeln som en missbruksbestämmelse där alla kända transaktioner kan vägas in, medan majoriteten ser det som att jämkningsregeln uttrycker begränsade rekvisit. Utanför dessa kan jämkning inte ske. Vi menar att majoritetens synsätt är förenligt med HFD:s tradition att inte ”övertynga” tolkning av lagtext med förarbetsuttalanden, i vart fall inte om HFD anser att de inte behöver anropas för att förstå lagtexten.

Vare sig majoriteten eller minoriteten beaktar det sista ledet i förfarandet, nämligen att förvärvaren har ett underskott som kan kvittas mot vinsten. Anledningen, enligt majoritetens motivering, är att endast åtgärder som vidtas av subjekt som står varandra ”nära” ska beaktas enligt regelns lydelse. HFD utgår i sina domskäl från att B AB och D AB inte längre är att anse som nära efter A AB:s försäljning av aktierna i D AB eftersom de då inte längre ingår i samma koncern. Frågan inställer sig om HFD hade kunnat göra en annan tolkning av begreppet ”nära”. Anledningen till detta krav är att personer som är nära saknar motstående intressen. De kan avtala på ett sätt som uppfyller ett gemensamt intresse om minskad skattebelastning utan att någon av dem gör någon egentlig uppoffring i och med avtalet. I det här exemplet ingår förvisso inte B AB och D AB i samma koncern vid tidpunkten för kvittningen i E AB, men någon egentlig intressemotsättning förelåg inte mellan Match-koncernen och E AB vid tidpunkten för överlåtelsen av D AB. Ett argument för att tolka bolagen som ”nära” hade därför kunnat vara avsaknaden av motstående intressen.

Se vidare Tjernbergs rättsfallskommentar, A14 Verklig innebörd och lagen mot skatteflykt, SkatteNytt 2023, s. 224–226.

2.3 Söker HFD stöd i förarbetena när den inte finner lagtexten tillräckligt tydlig?

I HFD 2023 ref. 17 prövades frågan om skattskyldigs avräkning av utländsk skatt i en situation där den inte kunnat avräknas ett tidigare år. HFD kom till slutsatsen att det inte krävs att den skattskyldige under det år då avräkning begärs har utländska inkomster som har beskattats i utlandet. Om en skattskyldig har inkomster som har beskattats utomlands kan personen få avräkna den utländska skatten från den inkomstskatt som ska betalas i Sverige, dock med som mest ett så kallat spärrbelopp. Det senare motsvarar den svenska skatt som hänför sig till de utländska inkomsterna. Om den utländska skatten ett visst år överstiger spärrbeloppet så får det överskjutande beloppet sparas och avräknas från svensk skatt som beslutas under något av de fem följande åren. En förutsättning för att avräkning ska medges ett senare år är att det överskjutande beloppet ryms inom det årets spärrbelopp. Skatteverket anförde att ett ytterligare krav för att avräkning ska medges ett senare år, är att den skattskyldige har andra inkomster som har beskattats utomlands det år då avräkning ska göras. HFD konstaterade dock att Skatteverkets synsätt saknar stöd i lagens ordalydelse. Myndigheten menade att deras tolkning följde av lagens övergripande systematik och syfte. Något som domstolen inte heller accepterade. HFD utläste att regeln tar sikte på den intäkt som har träffats av den utländska skatt som begäran om avräkning avser (2:1 1 st. avräkningslagen): Det går inte att i lagen utläsa att ett krav för att avräkning av utländsk skatt från tidigare år ska medges är att det under det år då avräkning begärs finns andra intäkter som har beskattats utomlands. Ett sådant krav kan enligt HFD inte heller anses följa av lagens övergripande systematik eller syfte. Tvärtom är det enligt domstolen följdriktigt att införandet av möjligheten att avräkna utländsk skatt från tidigare år innebär att avräkning kan komma att medges trots att den skattskyldige inte har beskattats i utlandet under själva avräkningsåret.

Eftersom HFD ansåg i detta mål att både regelns ordalydelse och ändamål talade i samma riktning förelåg inte någon eventuell konflikt mellan tolkningsprinciper. Målet säger därför inte så mycket om HFD:s prioritering mellan tolkningsmetoder. Däremot är det intressant att HFD inte bara nöjer sig med att stödja sin slutsats på ordalydelsen, utan supplerar sin motivering med en hänvisning till ändamålen. Det skulle kunna uppfattas som att HFD anser att ändamålen är av betydelse vid fastställandet av ordalydelsen. En annan möjlig tolkning är att HFD ansåg att hänvisningen till både ordalydelsen och ändamålen gav domslutet större legitimitet, men att det också hade räckt att bara hänvisa till ordalydelsen.

I HFD 2017 ref. 73 behandlades en situation som hade sin utgångspunkt i att fideikommissegendom kan tillskjutas ett s.k. fideikommissaktiebolag i samband med teckning av aktier i bolaget. Enligt lagen (1963:587) om inkomstbeskattning av fideikommissbo, m.m. är det möjligt att överföra en fideikommissfastighet inkomstskattefritt till ett aktiebolag genom tillskott i samband med aktieteckning. Anskaffningsvärdet för aktier som därmed förvärvas i samband med en sådan överföring ska anses motsvara fastighetens marknadsvärde vid tidpunkten för överföringen. I en fråga om förhandsbesked undrades huruvida det uppkommer en skattepliktig kapitalvinst om aktiebolaget vid sidan om betalningen i form av aktier även lämnar vederlag genom att ta över befintliga skulder och utfärdande av en eller flera reverser. Skatterättsnämnden och en enig HFD konstaterade att lagtexten tiger men fann stöd i förarbetena för att vederlag inte påverkar skattefriheten. Vidare menade de att ordalydelsen är entydig när det gäller aktiernas anskaffningsvärde.

Skatteverket hade i ärendet pekat på att det uppkommer en skattemässig förmån när aktiernas anskaffningsvärde fastställs till fastighetens marknadsvärde utan att kapitalvinst uppkommer trots att vederlag erhållits. Varken nämnden eller HFD menade att det kunde ha betydelse eftersom lagtexten var så entydig beträffade anskaffningskostnaden. I denna del räckte det med lagtexten, men för momentet dessförinnan gav förarbeten stöd för skattefrihet.

I HFD 2020 ref. 39 hade ett bolag gett ut teckningsoptioner i syfte att användas för att teckna andelar i bolaget. Fråga om kravet (i 11a: 5 IL i tidigare lydelse) var uppfyllt eller om mottagarna skulle beskattas i tjänst för värdet av erhållna teckningsoptioner. I den då gällande lagtexten stod det skrivet: ”… utnyttjar optionen för förvärv av andel i företaget …”. Av förarbetena till lagtexten (prop. 2017/18:1) framgick att reglernas underliggande syfte är att ge möjlighet att rekrytera och behålla nyckelpersoner genom att ge dem möjlighet att bli delägare. HFD prövade villkoren i incitamentsprogrammet och fann att de var utformade så att förvärv av teckningsoptioner ovillkorligen skulle leda till ett förvärv av andelar i bolaget. Att inte beskatta mottagarna vid erhållandet av teckningsoptionerna var enligt domstolen i enlighet med reglernas syfte.8 Domstolen tog här hjälp av regelns ändamål för att tolka ordalydelsen.

I socialförsäkringsmålet HFD 2022 ref. 16 var frågan om en person som arbetar på distans från ett annat land omfattas av den svenska arbetsbaserade socialförsäkringen. HFD konstaterade först att det faktum att den arbetsbaserade försäkringen i första hand är tänkt att ge skydd vid förvärvsarbete som rent fysiskt utförs i Sverige har stöd i förarbetena (prop. 1998/99:119 s. 103). Domstolen tog ett djupare studium av förarbetena till hjälp för att tolka innebörden av ”arbete som utförs i Sverige”. I förarbetena (a. prop. s. 105) uttalas nämligen också att arbetsmarknaden kännetecknas av en allt mer ökad rörlighet med ändrade arbetsförhållanden. Som exempel nämns att utvecklingen av olika datorstöd har gjort det möjligt för anställda att i ökad utsträckning arbeta på distans. Regeringen uttalade därför att det bör ”ankomma på de rättsvårdande myndigheterna att genom praxis fastställa de närmare omständigheter under vilka ett arbete som helt eller delvis utförs på distans ska anses som arbete i Sverige.

Var arbetet rent fysiskt utförs är därvid en omständighet som enligt HFD bör beaktas, ”men även andra omständigheter såsom arbetets karaktär, arbetsgivarens verksamhet i Sverige och var arbetstagaren är anställd bör vägas in vid bedömningen (jfr SOU 2017:5 s. 495). Detta innebär att arbetstagarens fysiska närvaro i Sverige inte bör ges en så utslagsgivande betydelse som Försäkringskassan anser. Det förhållandet att en person under en längre tid arbetar på distans från utlandet utesluter därmed inte att det, beroende på omständigheterna i övrigt, kan vara fråga om arbete i verksamhet här i landet”. I det konkreta fallet beslutade domstolen att personen ifråga omfattades av den svenska socialförsäkringsbalken. Personen var anställd för att arbeta i sin arbetsgivares verksamhet i Sverige. Arbetsuppgifter för den svenska verksamhetens räkning var av den karaktären att hen kunde utföra dem på distans från det andra landet. Arbetet fick därför anses vara förvärvsarbete i verksamhet i Sverige. Cejie har analyserat domen och konstaterar att den väcker många frågor,9 t.ex. varför inte HFD nämner alla faktorer som nämns i det betänkande som domstolen hänvisar till. Dessa var ”arbetets karaktär, var det fysiskt utförs, arbetets varaktighet, omfattning, arbetsgivarens verksamhet i landet och var arbetstagaren är anställd samt var socialavgifter betalas”. Av domen framgår dock att HFD anser att var och om avgifter har betalats saknar betydelse. Cejie tror inte att det bör göras en bokstavstrogen tolkning av HFD:s dom och sätt att skriva, utan att det även fortsatt får ankomma på rättsutvecklingen att fastslå vilka kriterier som är av vikt för bedömningen och hur dessa ska vägas mot varandra.

Domstolen stödde utgången på formuleringar i förarbetena, vilka öppnade upp för en bred förståelse av vad som menas med att arbete utförs i Sverige. Det öppnade i sin tur upp för en närmast ambulatorisk ändamålstolkning.

Detta har sedermera kodifierats genom ändring i lagtexten, prop. 2021/22:25.

Vi berör här inte alla frågorna, eftersom en del av dem mer handlar om möjliga konsekvenser av domen, utan hänvisar istället till Cejie, Katja, Gränsöverskridande arbete – inkomstskatte- och socialavgiftsrättsliga erfarenheter från pandemin och utmaningar inför det nya ”normala”, SkatteNytt 2023, s. 3–29.

2.4 Tolkning med hjälp av lagstiftningens systematik

I HFD 2022 not. 25 ansågs vid bedömningen av om en ansökan om skattelättnader för arbete i Sverige kommit in till Forskarskattenämnden i rätt tid, att det inte ska beaktas att arbetstagaren tidigare utfört annat arbete än det som ansökan avser. Enligt reglerna ska en ansökan om skattelättnader ha kommit in till nämnden senast tre månader efter det att arbetstagaren påbörjat arbetet i Sverige. I målet var arbetstagaren kvar hos samma arbetsgivare men ingick en ny anställning med andra villkor. För den tidigare anställningen gällde lagen som särskild inkomstskatt för utomlands bosatta (SINK) men för den nya gällde som utgångspunkt expertskattereglerna (11:22 § IL). Detta eftersom arbetstagaren nu skulle betraktas som skatterättsligt bosatt och obegränsat skattskyldig i Sverige. HFD konstaterade att såväl bestämmelsen i 6 § andra stycket lagen om Forskarskattenämnden som den materiella bestämmelsen i IL (11:22 § 2 st. IL) utgår från den tidpunkt när arbetet påbörjas. Enligt domstolens mening leder redan de båda bestämmelsernas ordalydelser i detta avseende, och deras inbördes förhållande, till slutsatsen att det arbete som anges i 6 § andra stycket lagen om Forskarskattenämnden är samma arbete som avses i IL (11:22 IL). Ansökningsfristen ska därför utgå från tidpunkten för påbörjandet av det arbete som en sökande enligt sin ansökan önskar få prövat mot de materiella bestämmelserna(11:22 § IL). HFD stärkte argumentationen genom att påpeka att det också framgår tydligt av förarbetena i det lagstiftningsärendet där de aktuella bestämmelserna utformades. I promemorian Beskattning av utländska nyckelpersoner (Ds 1999:25), som låg till grund för lagförslagen (prop. 2000/01:12), var såväl de processuella som de materiella bestämmelserna placerade i en och samma lag. Av den bestämmelse som reglerade ansökningsfristen framgick att fristen skulle räknas från det att det ”tillfälliga arbetet” påbörjats. Utgången i målet är materiellt rimlig men vi har svårt att se att det bara ur lagtextens ordalydelse går att komma till den slutsats som HFD gör. För att kunna förstå ordalydelsen behöver den läsas i ljuset av sitt syfte. Avgörandet är därför ett exempel på att syftet kan behöva utrönas för att förstå ordalydelsen.

2.5 Stöd av övergripande syfte när både lagtext och förarbeten tiger

I HFD 2020 ref. 10 ställdes frågan vad som ingår i anskaffningsutgiften vid beräkning av beloppsspärren i underskottsavdragsreglerna (40 kap. IL). är det även köparens transaktionsutgifter eller enbart köpeskillingen? HFD konstaterade att varken lagtext, förarbeten eller praxis ger direkt eller entydig ledning. Istället fäste domstolen vikt vid regelns övergripande syfte, och konstaterade av transaktionsutgifter får inräknas i den utsträckning de i redovisningen ska räknas in i anskaffningskostnaden för förvärvet.

2.6 Tolkningsvärdet av skatterättsliga principer

I HFD 2020 ref. 9 hade en person genom gåva överlåtit hel näringsverksamhet inklusive skogsfastighet. Personen hade tidigare överlåtit avverkningsrätt och valt att tillämpa följande regel (21:2 IL): ”Om ersättning för avverkningsrätt till skog ska betalas under flera år, får den som har rätt till ersättningen som intäkt varje år ta upp den del som betalas under året.” Frågan blev då om personen kan skänka fordringarna för avverkningsrätterna med skatterättslig kontinuitet även om det inte är uttryckligt reglerat. HFD menade att skattskyldigheten bara kan föras vidare om det finns stöd i lag, och ifrågavarande lagrum ger inte stöd till det. Om fordringarna överlåts genom gåva är regeln inte längre uppfylld och personen ska enligt god redovisningssed beskattas vid överlåtelsen.

Utgången följer tidigare ”skeptiska” avgöranden angående principers självständiga tolkningsvärde, t.ex. Rå 2001 not. 196, även om HFD i Rå 2007 ref. 81 verkar ha lutat sig mot kontinuitetsprincipen i kombination med obillighetsresonemang.10 HFD:s inställning vad gäller oreglerade principer visar enligt vår mening att domstolen i detta mål inte ansåg att skattelagstiftningens grundläggande ändamål och beståndsdelar skulle vägas in vid tolkningen. även om kontinuitet vid beskattningen generellt eftersträvas måste den komma till explicit uttryck i lagtext eller förarbeten.

Se Tjernberg, 2018, s. 131.

3 Om ordalydelsetolkning och ändamålshänsyn

3.1 Inledning

Det är en vanlig uppfattning att ändamålsöverväganden får beaktas vid tolkningen av skattelag så länge de ryms inom ordalydelsen. Ordalydelsetolkningen anses i så fall som överordnad ändamålstolkningen, vilket t.ex. ovan analyserade HFD 2017 not. 34 visar (avsnitt 2.1). Det förutsätter i sin tur att de båda tolkningsstilarna kan separeras. En fråga som kan ställas är emellertid om ordalydelsen alltid låter sig fastställas utan att ändamålen beaktas. Kan det inte vara så att en förståelse behövs av de syften för vilka ett visst ord används i ett visst sammanhang för att kunna förstå dess innebörd och lydelse? Det innebär i så fall att ändamålshänsyn inte bara är något som får beaktas då ordalydelsen tillåter det, utan också bör beaktas för att fastställa ordalydelsen. Ordalydelsetolkningen är i så fall inte överordnad, utan jämställd med ändamålstolkningen. För att pröva detta resonemang behöver en kort teoretisk utvikning göras kring ordalydelsetolkning.

3.2 Rättsnormers teleologiska sammanhang

Ordalydelsetolkning, eller textuell tolkning, brukar beskrivas som att en regel tolkas strikt utifrån dess språkliga lydelse.11 Hur kan vi då veta vad ordalydelsen är? Detta är en kunskapsteoretisk fråga. Två breda kategorier av kunskapsteorier är rationalism och empirism. Kortfattat utgår den förra ifrån att kunskap erhålls genom logisk slutledningsförmåga och den senare från att kunskap erhålls genom våra sinnen och iakttagelser.12

Vare sig på rationell eller empirisk väg är det emellertid möjligt att komma fram till ett ords innebörd genom att enbart studera dess skriftliga framställning. Det finns nämligen ingenting hos orden själva som utsäger något om vad de refererar till. Det finns t.ex. ingenting hos ordet ”byggnad” som utsäger vad en byggnad är. Termen ”byggnad” hade lika gärna kunnat referera till det som avses med ordet ”fordon”. Det finns inte heller någon egenskap hos verkligheten i sig som ger skäl att beteckna den på det sätt som vi har gjort. Exempelvis finns det ingenting hos fordon i sig som ger anledning att kalla dem för just ”fordon”.13

Insikten om att ords mening inte kan fastställas genom att enbart studera deras skriftliga framställning är inte ny, utan sedan länge allmänt vedertagen. Konstaterandet är dock viktigt för den fortsatta analysen. Om det nu inte är så att vi kan erhålla kunskap om ett ords mening genom att enbart studera dess skriftliga framställning, hur kan då ordalydelsetolkning vara en egen tolkningsmetod? Det är denna fråga som vi nu avser att problematisera. även om det är allmänt känt att ords mening inte kan fastställas genom att enbart studera deras skriftliga framställning ramas ofta ordalydelsetolkning in som en egen tolkningsmetod, vid sidan av bl.a. subjektiv tolkning och teleologisk tolkning.14 Vad som saknas, och vi hoppas bidra till, är alltså en närmare reflektion över vilka konsekvenser som insikten om att ords mening inte kan fastställas genom att enbart studera deras skriftliga framställning har för ordalydelsetolkning som metod.

I sin avhandling om rättslig tolkning behandlar Susanna Lindroos-Hovinheimo frågan om vad språklig mening är. Hon använder sig då bl.a. av Ludwig Wittgensteins språkfilosofi. En lärdom som man enligt henne kan dra från denna teori är att vår allmänna begreppsanvändning sällan förutsätter exakta gränsdragningar. Det finns exempelvis inte några exakta gränser mellan begreppen barn, ungdom och vuxen. ändå är det sällan svårt att konstatera att någon är ett barn, en ungdom eller en vuxen. Avsaknaden av exakta gränser är alltså i allmänhet inte något problem för att språklig kommunikation ska fungera. Däremot innebär det att en teori om rättslig tolkning inte kan legitimera rättsliga beslut genom att enbart hänvisa till ords lydelse.15

Vår kunskap om ordalydelsen hos ett uttryck grundas framförallt på vår tidigare erfarenhet av hur ordet används i ett eller flera sammanhang. Det är alltså inte orden i sig, utan deras användning i ett visst sammanhang som fyller dem med mening.16

De termer som används i lagtexten är sällan rent ”inomrättsliga” rättsliga termer, dvs. termer som enbart förekommer i lagstiftningen.17 Till övervägande del används termer som har en innebörd också utanför rättssystemet. Med det sagt är det enligt vår mening primärt den rättsliga kontexten som bör vara utslagsgivande för hur termen ska tolkas när det just är fråga om ett rättstillämpningssammanhang. Utmärkande för en skicklig skatterättsjurist är förmågan att tolka skattebestämmelserna utifrån en gedigen kunskap om skattereglernas system och funktion.

Enligt Hultqvist medger legalitetsprincipens föreskriftskrav att rättsnormer får preciseras vid lagtolkningen, men bara inom mängden rimliga tolkningar hos rättsnormen.18 Tjernberg har i sin tur väckt frågan om vad som då menas med ”normen”:

Är det en avgränsad sats eller mening? Är det en paragraf? Är det paragraferna i ett kapitel? I de allra flesta fall framgår det nog relativt tydligt genom hur lagtexten är konstruerad och placerad. Under föregående rubrik i artikeln konstaterade jag att en formell tolkningsstil som utgångspunkt kännetecknas av att lagtextens ordalydelse bör följas. Metoden kan dock enligt min mening nyanseras till att domaren bör försöka finna ut vad lagstiftarens syfte var med regeln, såsom den kommit till uttryck i formuleringen. Det kan innefatta att tolka texten i sitt sammanhang för att avslöja inbyggda absurditeter och motsättningar. På så vis är det svårt att skilja frågan om märkliga eller absurda utfall från frågan om vad som är ”lagen”.19

Enligt Tjernberg erhåller ord sin mening från den kontext som de används i. Lästa isolerade kan de inte förmedla idéer eftersom de sällan har en allmängiltig innebörd. Enligt hans uppfattning bör lagtexten läsas och tolkas i ett sammanhang. Detta sammanhang utgörs av den mer omfattande lagtext (det systematiska sammanhang) som reglerna ingår i.20

Till Tjernbergs teori om rättsnormens systematiska sammanhang kan enligt vår mening rättsnormens teleologiska sammanhang adderas. Med rättsnormens teleologiska sammanhang menas de funktioner och ändamål som rättsnormen tjänar. Orden ”teleologi”, ”syfte”, ”ändamål” och ”funktioner” används ofta synonymt.21 ändamålen kan vara uttryckta i förarbetena, men även om så inte är fallet är det möjligt att resonera kring ändamålen hos en rättsnorm. Till de mer kända teleologiska metoderna hör Ekelöfs teleologiska metod, vilken går ut på att härleda en regels ändamål utifrån den typsituation som regeln är avsedd att tillämpas på och därefter låta dessa ändamål vägleda lösningen av även de svåra fallen.22 Ekelöfs teleologiska metod har utsatts för mycket kritik, bl.a. med avseende på svårigheterna att fastställa vad som är ett svårt respektive enkelt fall och hur motstridiga ändamål ska vägas mot varandra.23

Utan att gå in i diskussionen kring Ekelöfs teleologiska metod i sak kan det konstateras att det finns svårigheter att förklara hur ändamålen fastställs enligt en teleologisk metod. Det är inte ens säkert att det är möjligt att beskriva hur denna process går till. Termen ”metod” är därför inte helt träffande. Som framhålls ovan är svårigheterna emellertid också stora med att förklara hur en ordalydelsetolkning går till. Svårigheterna motiverar inte att teleologiska resonemang helt överges. Snarare motiverar svårigheterna en kritisk hållning till synen på tolkning som en metod som i detalj låter sig beskrivas.24 Motsvarande har uttryckts av Joel Samuelson när det gäller avtalsrättslig tolkning. Föreställningen om att avtalstolkningen skulle vara styrd av regler är enligt honom missvisande. Istället menar han att avtalstolkning bör ses som ett görande, en konst som inte låter sig fångas i regler. Partsavsikt och avtalsinnehåll utgör inte fakta som utröns, utan är något som bestäms och tillskrivs från den som gör tolkningen.25

Ändamålsorienterad tolkning behöver inte handla om vad lagens upphovsmän egentligen har tänkt. Som framhålls av Dworkin kännetecknas svåra fall (de som kräver tolkning) av att lagstiftaren inte haft någon avsikt med avseende på den uppkomna situationen, helt enkelt eftersom den uppkomna situationen inte var påtänkt när lagen stiftades.26 Enligt Dworkin innebär detta att uttolkaren ofrånkomligen bidrar till att skapa rätten. Det betyder inte att rätten skapas enligt domarens fria tycke och smak. Dworkin gör en jämförelse med ett antal författare som går samman för att skriva en bok där var och en av författarna skriver varsitt kapitel. Samtliga författare deltar i skapandet av berättelsen, men är samtidigt bundna att förhålla sig till det föregående kapitelförfattare har skrivit (förutom författaren till kapitel 1). Författarna behöver var och en bilda sig en uppfattning om bokens idé. På motsvarande sätt menar Dworkin att rättslig tolkning går till. Uttolkaren behöver bilda sig en idé om vad de relevanta rättsreglerna och rättsfallen ifråga tjänar till, vilka principer de upprätthåller och vilka politiska målsättningar de har.27 Det är i denna mening vi använder uttrycket ”rättsnormens teleologiska sammanhang”.

Bland rättsfallen som analyseras i föregående avsnitt finns flera exempel där HFD har läst en bestämmelses ordalydelse i ljuset av dess teleologiska sammanhang. Ett exempel är HFD 2020 ref. 39. Uttrycket ”utnyttjar optionen för förvärv av andel i företaget” ansågs omfatta även teckningsoptioner som ovillkorligen skulle leda till ett förvärv av andelar i företaget eftersom det låg i linje med reglernas syfte.

Beaktandet av det teleologiska sammanhanget utgör inte någon specifikt rättslig tolkningsmetodik. Till vardags tolkar vi regelmässigt ord i ljuset av de syften för vilka de används. Det gör vi automatiskt och utan närmare reflektion. Ett trivialt exempel utanför den rättsliga tolkningspraktiken är begreppet fluga, vilket kan syfta på både en insekt, en trend och ett klädesplagg. Trots denna mångtydighet krävs inte någon närmare förklaring för att veta vad som åsyftas när termen används. Det följer av sammanhanget i vilket ordet används och syftet med dess användande.

Det nyss sagda innebär inte att ordalydelsen aldrig skulle kunna strida mot regelns ändamål eller att ändamålstolkning tolkning alltid bör prioriteras. Istället är det ett påpekande om att ordalydelsetolkning och ändamålstolkning inte alltid går att separera från varandra, utan i vissa fall kan behöva ske simultant.28

Det kan emellertid frågas om inte detta är samma som att säga att ordalydelsen i dessa fall medger, eller i vart fall inte utesluter, ändamålshänsyn. I så fall skulle man alltjämt kunna vidhålla att ordalydelsetolkning och ändamålsorienterad tolkning är två distinkt olika tolkningsmetoder (men som i bästa fall drar åt samma håll). Problemet är emellertid hur man ska avgöra om ordalydelsen är entydig eller mångtydig. Det kräver en tolkning i sig. Om man vid denna tolkningsoperation aktivt ska bortse från det teleologiska sammanhang som ordet används i återstår bara att se till hur ordet används i andra sammanhang. Det kan emellertid leda till olämpliga och märkliga effekter i det enskilda fallet eftersom ordets användning i andra sammanhang ofta styrs av helt andra överväganden.29 I vardagligt tal är det inte heller alltid så tolkningen går till. Drivet till sin spets skulle det vara som om komplimangen ”snygg fluga” tolkades som ett omdöme om en surrande liten insekt.

Ovannämnda HFD 2022 not. 25 kan lyftas fram som exempel. När den ursprungliga anställningen ingicks kunde ingen veta att anställningen skulle komma att förändras i framtiden. Eftersom den anställde inte kunde skåda in i framtiden hade det varit märkligt att kräva att denne skulle ha ansökt om skattelättnader innan denne hade anledning att göra någon sådan ansökan. Om rekvisitet ”påbörjat arbete” tolkas utan hänsyn till bestämmelsens teleologiska sammanhang hade emellertid slutsatsen kunnat nås att arbetet faktiskt påbörjades redan i och med den ursprungliga anställningen och att ordalydelsen därför uteslöt ändamålshänsyn. Intressant är också domstolens ambulatoriska ändamålstolkning av lagtextens ”arbete utfört i Sverige” i HFD 2022 ref. 16.

Två exempel där HFD inte har tolkat regler utifrån deras teleologiska sammanhang är enligt vår mening de också ovan redovisade HFD 2023 not. 12 och HFD 2022 ref. 18. I sina domskäl lutade sig HFD på ordalydelsetolkning. Enligt vår mening är det emellertid inte så att reglernas ordalydelse entydigt uteslöt hänsyn till deras funktioner och ändamål. Tvärtom hade det varit fullt möjligt att tolka bestämmelserna i ljuset av deras teleologiska sammanhang. I HFD 2023 not. 12 ansågs rätt beskattningsår för den utdelning vara det år då utdelningen beslutades och ett skuldebrev utfärdades, trots att utbetalningen skedde långt senare. Anledningen till utfallet var att ägaren ansågs kunna ”disponera” över utdelningen redan i och med utdelningsbeslutet och utfärdandet av skuldebrevet. Termen ”disponeras” utesluter dock inte en tolkning som tar hänsyn till i vilken mån det var fråga om ett reellt disponerande. När det gäller HFD 2022 ref. 18 anförs ovan att en annan tolkning hade kunnat göras av begreppet ”nära”. Det hade tillåtit HFD att beakta fler omständigheter än som nu gjordes.

Jfr Tjernberg, 2018, s. 19.

Johansson, Lars-Göran m.fl., Kunskapsteori – en introduktion till vetande, berättigande och sanning, 2014, Studentlitteratur, Lund, s. 212.

de Saussure, Ferdinand, Kurs i allmän lingvistik, 2015, Arkiv, Lund, s. 97 ff.

Se exempelvis Ekelöf m.fl., Rättegång, Första häftet, 9:e uppl., 2016, s. 85–94. Frändberg talar om tolkningsprinciper istället för metoder. Enligt hans mening kännetecknas inte tolkningen av ett sådant planmässigt tillvägagångssätt som genererar ett visst bestämt utfall. Tolkningsprinciperna tillhandahåller istället argument i olika riktningar. En skillnad är också att metoderna inte är avsedda att blandas. Först prövas en metod och fungerar inte den prövas en annan. Tolkningsprinciperna är istället tänkta att blandas och vägas mot varandra (Frändberg, åke, Rättsordningens idé, Iustus, Uppsala, 2005, s. 59–62). I Melz m.fl. görs en uppdelning av olika lagtolkningsmetoder. Samtidigt ifrågasätter de hur meningsfull uppdelningen är. De framhåller att uppdelningen främst görs av pedagogiska skäl (Melz m.fl., 19:e uppl., 2023, Studentlitteratur, Lund, s. 607).

Lindroos-Hovinheimo, Susanna, Justice and the Ethics of Legal Interpretation, 2012, London, Routledge, s. 32.

Jfr Wittgenstein, Ludwig, Filosofiska undersökningar, 2012, s. 15 och 31, Björling, Erik, Rättstillämpningens tystnad, 2017, Göteborgs universitet, s. 43–47 och Emblad, Patrik, Från Borges till Påhlsson – Kan juridiken lära av postmodernismen? i Dimitrievski, N., Johansson, K., Kleist, D. och Olsson, S. (red.), Festskrift till Robert Påhlsson, Iustus, Uppsala, s. 124–126.

Se om rättsliga termer Olsson, Stefan, Rättsvetenskaplig termbildning – några exempel, SkatteNytt, 2018, s. 15–33 och Olsson, Stefan, Rättsvetenskaplig termbildning – ännu en gång, SkatteNytt, 2018, s. 733–749.

Se bl.a. Hultqvist, 2013, s. 10 ff.

Tjernberg, Mats, Skatterättslig tolkning på inkomstbeskattningens område – lagen i sitt systematiska sammanhang och vid (uppenbara) felformuleringar, SkatteNytt, 2016, s. 173.

Tjernberg, SkatteNytt, 2016, s. 173–174.

Ekelöf m.fl., 2016, s. 87

Ekelöf m.fl., 2016, s. 99–115.

Hult, Philips, Lagens bokstav och lagens andemening, SvJT, 1952, s. 590, Peczenik, Aleksander, Vad är rätt? Om demokrati, rättssäkerhet, etik och juridisk argumentation, 1995, Fritzes förlag, Stockholm, s. 369, Lindell, Bengt, Civilprocessen, 3:e uppl., 2012, Iustus, Uppsala, s. 89, Strömholm, Stig, Rätt, rättskällor och rättstillämpning – en lärobok i allmän rättslära, 5:e uppl., 2013, Norstedts juridik, Stockholm, s. 483–487, Thornstedt, Hans, Legalitet och teleologisk metod i straffrätten, i Festskrift till Nils Herlitz, 1955, Norstedts juridik, Stockholm, s. 347.

Jfr Björkholm, Thérése, To Reach Bedrock – Wittgenstein on Rules and Rule-Following Behaviour, i Jareborg (ref.), Elsa Eschelsson: ad stadium et ad laborem incitavit, Uppsala, Iustus, s. 190.

Samuelson, Joel, Tolkningslärans gåta – en studie i avtalsrätt, 2011, Iustus, Uppsala, s. 54, 58, 181 och 186 ff.

Dworkin, Ronald, Law as interpretation, Critical Inquiry, 1982, vol. 9 (1), 60, s. 181.

Dworkin, 1982, s. 192–196.

Lindroos-Hovinheimo har uttryckt det på följande sätt: Everybody uses words according to some rules or criteria, and in this sense meaning is not indeterminate. The problem is that we have no way of checking what criteria other people use, including the legislator, Lindroos-Hovinheimo, 2012, s. 32.

Jfr exempelvis användning av civilrättsliga begrepp i skatterätten, se Emblad, Patrik, Det civilrättsliga i svensk inkomstskatterätt, 2020, Göteborgs universitet, Göteborg.

4 Avslutning

Tjernberg menade sig kunna skönja att HFD:s lagtolkningsstil blivit alltmer bunden av lagtextens ordalydelse från början av 2000-talet. Han fann inte något som talade för att det skulle ha skett någon tydlig principiell trendförskjutning under tiden fram till och med 2016.30 Vårt urval av HFD:s praxis från senare år röjer inte några överraskningar på övergripande nivå, även om det som framgår finns exempel på att domstolen kunde valt andra tolkningsvägar.

På ett område har vi funnit att det finns utrymme för fortsatt forskning. Legalitetsprincipens föreskriftskrav är en ”stoppskylt” som, på det vis HFD använder den, löser en hel del materiella tolkningsproblem. Skattelagstiftningen innehåller dock mycket ofta odefinierade begrepp och ordval som gör det svårt att utläsa en entydig ordalydelse. Därigenom förskjuts tolkningsproblematiken till frågor om genomslag för reglernas ändamål och syfte. Samtidigt är det inte alltid uppenbart när ordalydelsen är entydig respektive mångtydig. Enligt vår mening är det sällan möjligt att fastställa detta utan att beakta de funktioner och ändamål som de rättsliga begreppen tjänar. Ibland är det därför inte meningsfullt att se bokstavstolkning respektive ändamålstolkning som åtskilda tillvägagångssätt som måste väljas mellan.

Att tolka ord i lagregler i ljuset av deras systematiska eller teleologiska sammanhang innebär inte godtycklig och oförutsebar rättstillämpning. Tolkningsmetoden innebär inte att det är upp till varje enskild domare att efter eget tycke fatta beslut om beskattning/icke-beskattning. Som vi argumenterar för ovan är det ett vanligt inslag i all typ av språklig kommunikation att se till begreppens teleologiska sammanhang. Det vore av det skälet också alltför ensidigt att avfärda tolkningen av skatterättsliga normer i deras teleologiska sammanhang som oförutsebar.

Ett ytterligare möjligt framtida forskningsområde är att undersöka skatterättsliga tolkningsmöjligheter mot bakgrund av inte bara legalitet utan också legitimitet, dvs. samhällsmedborgarnas acceptans av, och förtroende för, rättstillämpningen. Legitimiteten främjas bl.a. om rättsliga beslut uppfattas som rättvisa, förutsebara och fria från godtycke. Ett viktigt moment är att lika fall ska behandlas lika, vilket hänger samman med såväl kravet på rättvisa som kravet på frihet från godtycke. En formell tolkning av rättsregler som bortser från deras teleologiska sammanhang är inte nödvändigtvis det som bäst främjar t.ex. rättvisa och likabehandling. Brister i materiell likabehandlingen kan hota skatterättstillämpningens legitimitet om konsekvensen exempelvis är att de som försöker kringgå skattesystemet erhåller en förmånligare beskattning än de som följer regelverket. Gränsen mellan tolkning av lagtext å ena sidan, och tolkning av rättshandlingar och andra omständigheter å andra sidan, är inte alltid tydlig. Vanligen sker detta i växelverkan. Genom att vara öppen för att kombinera tolkning av en regels ordalydelse och ändamål skulle ofta en högre grad av likabehandling kunna uppnås.

Vi har i denna artikel, efter en uppdaterad analys av HFD:s tolkningsmetodik, problematiserat ett centralt inslag i denna tolkningsmetodik: ordalydelsetolkning. Med hjälp av både teoretiska resonemang om ordalydelse och konkreta exempel på avgöranden har vi velat sätta ifråga i vilken grad ordalydelsetolkning är att betrakta som en isolerad tolkningsmetod. Det centrala i vår problematisering består i att det som är föremål för denna tolkningsmetod, ordalydelsen, inte bara behöver förstås i sitt systematiska sammanhang utan också sitt teleologiska sammanhang. Det innebär att ändamålshänsyn inte bara är något som kan tillåtas inom ramen för reglernas ordalydelse, utan rentav kan behövas för att fastställa den.

Patrik Emblad, universitetslektor i skatterätt vid Göteborgs universitet. Mats Tjernberg, professor i offentlig rätt vid Lunds universitet.

Tjernberg, 2018, s. 133 f.