En kommentar till förslaget om en samlad sanktionsprövning i vissa fall (proposition 2014/15:131) DEL I

Förslaget om en samlad sanktionsprövning kommer att avhandlas i två delar. I denna första del ges en bakgrund till förslaget i avsnitt 1. Därefter redogörs i avsnitt 2 för vilka sanktioner som omfattas i den föreslagna regleringen om en samlad sanktionsprövning. Den så kallade spärregleringen som är nödvändig för att avgöra i vilken domstolsordning som skattetillägget ska hanteras behandlas i avsnitt 3. Föreslagna regler beträffande förundersökning och åtal presenteras i avsnitt 4. I del II som kommer i nästa nummer av SkatteNytt behandlas domstolsprocessen enligt den nya lagen om talan om skattetillägg i vissa fall i avsnitt 5. I avsnitt 6 redogörs för frågor om verkställighet, betalning och anstånd. I avsnitt 7 ges sammanfattande reflektioner över förslaget som helhet. I det avlutande avsnittet 8 diskuteras några tänkbara dubbelbestraffningssituationer som kan komma att bli aktuella framöver.

1 INLEDNING

Nu tycks en slutlig lösning på problemet med skattetillägg och dubbla förfaranden vara i sikte efter en tämligen lång och mödosam färd i oreglerade vatten.

Genom EU-domstolens avgörande i Åkerberg Fransson stod det klart att den svenska ordningen enligt vilket ett och samma oriktiga uppgiftslämnande kan prövas i olika förfaranden i mål om skattetillägg och skattebrott, strider mot dubbelbestraffningsförbudet i såväl sjunde tilläggsprotokollet, artikel 4 i lag (1994:1219) om den Europeiska konventionen om skydd för de mänskliga rättigheterna och grundläggande friheterna (TP7-4 EKMR) som artikel 50 i Europeiska Unionens stadga om de grundläggande rättigheterna.1 På detta avgörande följde HD:s dom i NJA 2013 s. 502 som lämnade flera viktiga klargöranden avseende tillämpligheten av TP7-4 gällande systemet med dubbla prövningar. Därutöver instiftade HD en ny resningsgrund direkt med stöd av artikel 13 EKMR vid kränkning av konventionsrättigheter.2 Den 27 november 2014 fälldes Sverige i Europadomstolen för de mänskliga rättigheterna i målet Lucky Dev mot Sverige för kränkning av TP7-4 på grund av detta system.3

Efter den omvändning i praxis som skedde under våren 2013 fanns ingen ny reglering på plats för att ersätta det rådande systemet med dubbla prövningar. Myndigheterna har därför mer eller mindre tvingats att ta ”saken i egna händer”. Skatteverket har till exempel etablerat en intern praxis att inte påföra skattetillägg i ärenden i vilka den undandragna skatten överstiger ett belopp om tio prisbasbelopp för att möjliggöra åtal för skattebrott.4

Utredningen om stärkt rättssäkerhet i skatteförfarandet (RIS-utredningen) var vid tidpunkten emellertid i full färd med att utarbeta sitt förslag.5 Direktiven till utredningen angav att systemet med parallella sanktionssystem skulle bibehållas i sin helhet, men att förfarandena skulle samordnas för att undvika konflikt med dubbelbestraffningsförbudet.6 Två alternativa modeller skulle undersökas; 1) Ett så kallat vägvalsalternativ, som ligger till grund för system som införts för att motverka dubbelbestraffning i bl.a. Finland, Norge och Nederländerna.7 2) En modell enligt vilken de båda förfarandena sammanförs till ett förfarande, dvs. att skattetillägg och skattebrott skulle hanteras i en och samma domstol. En viktig riktlinje var att det nya systemet inte skulle få ge utrymme för den enskilde att manipulera systemet så att denne helt skulle kunna undkomma att sanktioneras för en överträdelse.

RIS-utredningen kom fram till att det bästa alternativet är att samordna sanktionerna i ett förfarande. Till skillnad från vägvalssystemet möjliggör systemet med samordning av sanktioner i vissa fall att både skattetillägg och påföljd för skattebrott alltjämt samtidigt kan utgå på samma sätt som tidigare. Inte heller lämnas något utrymme för en enskild att helt undgå att sanktioneras för en överträdelse om ett åtal leder till en frikännande dom, vilket är en risk med ett vägvalssystem.

RIS-utredningens förslag, som lämnades den 12 september 2013, innebar således att skattetillägg och påföljd för skattebrott ska avgöras vid ett och samma tillfälle i ett särskilt förfarande, benämnt ”tvåsanktionsförfarande”, som skulle handläggas i allmän domstol.

Det blev emellertid stormigt kring RIS-utredningens förslag om samordning av sanktioner i ett särskilt förfarande. Remissinstansernas yttranden till förslaget har varit kritiska och flera tunga remissinstanser har avstyrkt förslaget och istället förordat andra lösningar, såsom vägvalssystemet. Kritiken handlar i första hand om att de skillnader som finns mellan de olika processordningarna, vilka nu båda ska tillämpas i det nya förfarande som föreslås, förväntas generera betydande likabehandlings- och administrativa problem. Det handlar om alltifrån ett ökat antal beslutsfattare, skilda sakbegrepp i skatte-, straff- och europaprocessen, olika beviskrav, olika regler för överklagande m.m. Ett annat problem är att skattetillägget hädanefter kan komma att bedömas självständigt i förhållande till skattemålet, vilket kan antas skapa problem, i synnerhet som skatterättskompetensen finns i förvaltningsdomstolarna. Sistnämnda synes även gå stick i stäv med de specialiseringssträvanden som gäller för skattemålshanteringen i övrigt.8

Riksdagen å sin sida markerade i ett tillkännagivande i mars 2014 att den lösning på problemet med dubbelbestraffning gällande skattetillägg och brottspåföljd som regeringen arbetade med, inte skulle få leda till mildare påföljder, vilket får uppfattas som ett förordande av den av RIS-utredningen valda modellen.9

Den fortsatta beredningen av detta lagstiftningsärende kan sägas ha kommit till rätta med delar av den kritik som förslaget föranlett. Nya lösningar och klargöranden som går längre i rättssäkerhetshänseende än tidigare har föreslagits; exempelvis föreslås regler till skydd mot dubbelbestraffning vid företrädaransvar samt rätt till offentlig försvarare beträffande skattetilläggsärendet i allmän domstol. Likväl tycks den valda lösningen med ett samordnat förfarande alltjämt uppfattas som svårtilllämpad och mycket av den grundläggande kritiken tycks kvarstå om man beaktar den kritik som följde på det förslag till lagrådsremiss av den 19 november 2014 som skickades ut på remiss.

Den 7 maj 2015 lämnade regeringen den slutliga lagrådsremissen. I denna har bearbetats några av de synpunkter som lämnats av remissinstanserna rörande förslaget till lagrådsremiss, t.ex. har ett tidigare förslag om borttagen spärr vid undanröjt skattetillägg utelämnats.

Den 1 juni 2015 lämnade Lagrådet sitt yttrande, som uttrycker vissa tveksamheter kring den valda lösningen: ”Lagrådet har inte blivit övertygat om att det system som regeringen föreslår är överlägset ett system där de straffrättsliga och de skatterättsliga sanktionerna inte prövas i samma förfarande. Det föreslagna systemet med prövning av skattetillägget och brottsmisstanken i allmän domstol kan befaras skapa komplikationer av ett slag som bara delvis kan förutses.”10 Lagrådet fann emellertid inte detta utgöra skäl nog för att avstyrka lagförslaget.

Den 25 juni 2015 lämnade regeringen sitt förslag om ny lagstiftning i proposition 2014/15:131, Skattetillägg: Dubbelprövningsförbudet och andra rättssäkerhetsfrågor (propositionen). Förslaget, som är tänkt att träda ikraft 1 januari 2016, bygger i stort på det förslag som lämnats av RIS-utredningen och innebär i korthet följande. En spärreglering som reglerar när skattetillägg kan påföras i situationer av misstänkt skattebrottslighet ska enligt förslaget införas i Skattebrottslagen (1971:69), SBL och Skatteförfarandelagen (2011:1244), SFL. För de fall både skattetillägg och brottspåföljd kan bli aktuellt införs ett särskilt förfarande, som regleras i en ny lag, lag om talan om skattetillägg i vissa fall (LTS), vilket möjliggör en samtidig handläggning av de båda sanktionerna i brottmålet i allmän domstol. Enligt LTS ska åklagare framställa ett yrkande om skattetillägg när denne väcker åtal för brott enligt SBL. Denna lösning borgar väl för efterlevnaden av TP7-4 EKMR på skattebrottsområdet, men orosmolnen kan emellertid inte sägas helt ha skingrats rörande regleringens komplexitet och de rättssäkerhetsproblem som följer härav.

Än så länge är det endast möjligt att sitta stilla i båten och invänta hur det föreslagna lagförslaget kommer att falla ut i praktiken om det genomförs. Icke desto mindre finns det anledning att diskutera tänkbara utmaningar som kan komma att uppstå. Denna artikel har till syfte att redogöra för huvuddragen i propositionen avseende lösningen på dubbelbestraffningsproblematiken samt reflektera över denna. Kommentarer ges löpande i beskrivningen av förslaget samt i sammanfattningen.

Propositionen innehåller även ett viktigt förslag ägnat att stärka rättssäkerheten som handlar om en utvidgning av vad som för närvarande benämns ”normalt tillgängligt kontrollmaterial”. Enligt detta, ska skattetillägg inte kunna påföras om den oriktiga uppgiften framgår av ”avstämningsuppgifter som har varit tillgängliga för Skatteverket”. Denna fråga kommer emellertid inte att behandlas i denna artikel.

DomÅklagaren mot Hans Åkerberg Fransson, C-617/10, EU:C:2013:280. Dom meddelades den 26 februari 2013 (stora avdelningen).

NJA 2013 s. 502.

Lucky Dev ./. Sverige, ansökan nr 7356/10, dom av den 27 november 2014.

Se t.ex. Dagens industri, 2015-02-02,Skatteverket rundar lagenoch SvD Näringsliv 2015-02-02,Skatteverket i rävsax om skattebrott. Denna praxis har kritiserats för att stå i strid med svensk lag. Se t.ex. f.d. finansministern Bo Lundgren i Dagens Industri 2015-02-03. Däremot kan den inte sägas komma i konflikt med TP7-4.

SOU 2013:62,Förbudet mot dubbla förfaranden och andra rättssäkerhetsfrågor i skatteförfarandet. För kommentarer se t.ex. Fast, Katarina,En hållbar lösning på dubbelbestraffningsfrågan? – en kommentar till RIS-utredningens förslag rörande förbudet mot dubbla förfaranden, Svensk Skattetidning 2014 s. 17–40. En sammanfattning av RIS-utredningens betänkande görs också i en artikel i SkatteNytt 2013 nr 11 av Bjerström, Ann-Marie & Olsson, Markus,Stärkt rättssäkerhet i skatteförfarandet, se s. 767–770.

Dir. 2012:14,Stärkt rättssäkerhet i skatteförfarandet.

Se t.ex. SOU 2013:62, s. 177–196.

Se t.ex. SOU 2014:76,Fortsatt utveckling av förvaltningsprocessen och specialisering för skattemål, enligt vilken utredning föreslås att alla förvaltningsrätter och kammarrätter ska ha en domstolsintern specialisering för skattemål i syfte att uppnå stärkt rättssäkerhet, bättre kvalitet och ökad effektivitet i behandlingen av dessa mål.

Riksdagens skrivelser 2013/14:159 och 2013/14:160, Betänkande 2013/14:JuU15Straffrättsliga frågor. Ställningstagandet föreslogs med anledning av Motion 2013/14:Ju206,EU-problematiken när det gäller straff för ekobrottslingarav Jan Lindholm (MP) och 2013/14:Ju383Ekonomisk brottslighet och skattebrottav Anders Karlsson och Peter Persson (båda S). Det ska tilläggas att tillkännagivanden inte är rättsligt bindande men torde likväl kunna ha haft en påverkan på regeringens fortsatta arbete med frågan.

Lagrådet, utdrag ur protokoll vid sammanträde 2015-06-01, Skattetillägg: dubbelprövningsförbudet och andra rättssäkerhetsfrågor, s. 6. Närvarande var Severin Blomstrand, Annika Brickman och Johnny Herre.

2 SANKTIONER SOM OMFATTAS

Skattetillägget och påföljder för brott enligt skattebrottslagen omfattas av den ordning som föreslås i propositionen (1 § LTS). Vad som bör omfattas eller inte har under resans gång varit något oklart, t.ex. om bokföringsbrottet och skattetillägget kan sägas grunda sig på samma gärning då det handlar om samma oriktiga uppgiftslämnande. Såväl Europadomstolen som HD har emellertid funnit att denna kombination inte utgör dubbelbestraffning, varför det är naturligt att bokföringsbrottet inte har inkluderats i utredningen.11 I anslutning till detta hade flera remissinstanser framhållit att det inte finns skäl att göra någon skillnad mellan brottet försvårande av skattekontroll och bokföringsbrott, vilket ska ha befästs i ett beslut av HD i juni 2014.12 Regeringen framhöll emellertid att det inte helt kan uteslutas att just de fakta som kan ligga till grund för ett sådant brott någon gång också skulle kunna utgöra grund för ett skattetillägg, varför det inte fanns skäl att utesluta detta brott.13

Tulltillägg och tullbrott omfattades av direktiven men har utelämnats. Skälen till detta är bland annat en pågående utredning angående harmoniseringen av tullrättsliga sanktioner och överträdelser inom EU och att endast ett fåtal personer kan antas blir föremål för dubbel prövning i detta avseende.14 Vidare ger regeringen uttryck för att det finns ”verktyg” idag som följer av rättspraxis, vilka gör det möjligt för rättstillämparen att rätta till dylika kränkningar.15

Det finns emellertid oklarheter rörande andra administrativa sanktioner. Flera remissinstanser påtalade behovet av klargöranden rörande företagsbot.16 I förarbetena till den relativt nya lagen om näringsförbud (2014:836) har vidare risken för att näringsförbud och skattetillägg kan tänkas utgöra dubbelbestraffning diskuterats.17

Med hänsyn till att det finns andra tänkbara dubbelbestraffningssituationer kan fortsatta regeländringar komma att bli aktuella framöver. Denna problematik diskuteras närmare i avsnitt 8.

Såväl Europadomstolen som HD finner att bokföringsskyldigheten och skattskyldigheten skiljer sig åt vad avser brottens objektiva sidor; skattskyldigheten kan alltjämt fullgöras även om bokföringsskyldigheten inte har det. Se NJA 2013 s. 502, p. 41.43;Lucky Dev, § 55; prop. 2014/15:131, s. 63 f.

Hänvisning görs till Högsta domstolens beslut, 14 juni 2014, mål nr Ö 3157-13.

Prop. 2014/15:131, s. 63.

Prop. 2014/15:131, s. 65–66.

Jfr prop. 2014/15:131, s. 67.

Prop. 2014/15:131, s. 64.

SOU 2012:84,Näringsförbud, tillsyn och effektivitet, s. 121–123.

3 SPÄRREGLERING

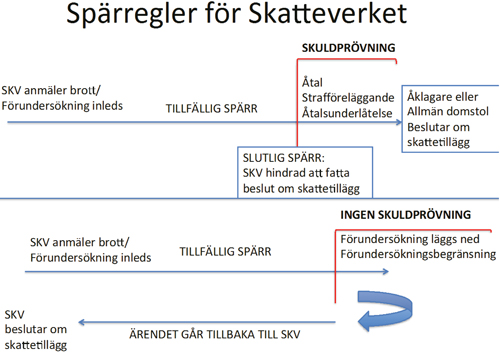

En spärreglering föreslås för att säkerställa att samma person inte riskerar att prövas avseende samma felaktighet eller passivitet i två olika förfaranden.18 Denna innebär att åklagare inte får inleda en process om skattebrott om Skatteverket redan har fattat beslut om skattetillägg avseende samma felaktighet eller passivitet rörande samma person. På motsvarande sätt får inte Skatteverket påföra skattetillägg om åklagaren har väckt åtal eller vidtagit andra åtgärder som innebär en slutlig skuldprövning om samma felaktighet eller passivitet som avser samma person.

Förslaget innebär såväl ett skydd mot dubbel prövning som parallella förfaranden (lis pendens). Detta innebär ett mer långtgående skydd än det som finns i TP7-4 som är en res judicata-regel. Förslaget går därmed på HD:s linje i NJA 2013 s. 502 och säkerställer efterlevnaden av skyddet mot parallella förfaranden som kommer till uttryck i 45:1 st. 3 Rättegångsbalken (1942:740), RB.19

För att avgöra om spärregleringen är tillämplig gäller det i ett första led att avgöra om en dubbelbestraffningssituation föreligger, det vill säga om det är fråga om samma person och samma felaktighet eller passivitet. Med samma person avses samma fysiska person.20

Bedömningen om samma brott föreligger ska enligt förslaget göras med utgångspunkt i uttrycket ”felaktighet eller passivitet”. Detta uttryck ska ha samma innebörd som det uttryck som används i Europadomstolens praxis, det vill säga ”identiska fakta eller fakta som i allt väsentligt är desamma”. Valet av detta uttryck har gjorts för att knyta an till såväl skattetillägg som brott enligt SBL. Det är således EKMR som sätter ramen för ”saken” i förfarandet (se vidare om ”saken” i avsnitt 5.1).21

Om det kan konstateras att fråga är om samma person och samma felaktighet/passivitet blir nästa steg att undersöka om det föreligger dubbel lagföring. I syfte att undvika ett att en person prövas två gånger, föreslår regeringen att s.k. spärregler införs i 13 § SBL och 49 kap. SFL. Utformningen av spärreglerna har gjorts med utgångspunkt av vad som betraktas som en ”prövning” (first trial) enligt TP7-4 EKMR. En person har enligt TP7-4 lagförts för brott om ett beslut innebär en slutlig prövning av skuldfrågan. Det gäller därför att identifiera vilka beslut som innebär en slutlig prövning i skuldfrågan och i vilken utsträckning de har spärrverkan.22

Vad beträffar skattetillägget grundar det sig på ett strikt ansvar och ett beslut om skattetillägg utgör därmed direkt en slutlig spärr för åklagaren att väcka åtal. Ett övervägande om skattetillägg innebär enligt regeringen emellertid inte att en slutlig skuldprövning har gjorts.23

I en brottsutredning innebär inte alla beslut som åklagaren fattar en slutlig skuldprövning. I ett sådant fall kan ärendet om skattetillägg gå tillbaka till Skatteverket som kan fatta beslut om skattetillägg. En beslutsspärr kan därför vara tillfällig eller slutlig.

En tillfällig spärr för Skatteverket att fatta beslut om skattetillägg föreligger så snart Skatteverket gör en brottsanmälan eller förundersökning inleds på annat sätt (49:10 a st. 2 SFL).24 Om åklagaren efter företagen förundersökning fattar beslut om åtal25, strafföreläggande26 eller åtalsunderlåtelse27 innebär detta att en slutlig skuldprövning har företagits i fallet varvid en slutlig spärr för Skatteverket att besluta om skattetillägg föreligger. Beslut om skattetillägg får i den situationen istället fattas av åklagare (strafföreläggande) eller allmän domstol. Den slutliga spärren inträder redan då åtal har väckts även om åtalet senare inte leder till en fällande dom eller läggs ned.28 Vad beträffar strafföreläggandet inträder den slutliga spärren redan då strafföreläggandet har utfärdats, även om det krävs att det har godkänts för att få rättslig verkan.26 Ett beslut om åtalsunderlåtelse har enligt regeringens förslag slutlig spärrverkan även om det kan återkallas om nya omständigheter uppdagas, vilket gäller utan tidsbegränsning. Regeringens förslag i denna del kan sägas gå längre än vad som framgår av Europadomstolens praxis och bekräftar de högsta instansernas praxis i detta avseende.

Vissa beslut av åklagaren innebär som nämnts inte nödvändigtvis att något slutligt ställningstagande i skuldfrågan görs. Detta gäller om denne fattar beslut om att lägga ned förundersökningen,30 beslutar om förundersökningsbegränsning31 eller vidtagande av någon annan liknande åtgärd. I ett sådant fall går ärendet tillbaka till Skatteverket som härefter beslutar om skattetillägg.32 Här gäller det att fara skyndsamt fram för att efterkomma kravet i artikel 6 EKMR om rättegång i skälig tid, vilket annars kan leda till att den enskilde kan komma att befrias från skattetillägget på denna grund.33 Regeringen föreslår därför en bestämmelse som säger att skattetillägg får meddelas inom sex månader från den dag då felaktigheten eller passiviteten inte längre är föremål för brottsutredning (52:8 a SFL). Huruvida detta är tillräckligt för att uppfylla kravet på skälig tid torde emellertid alltjämt kunna bli föremål för diskussion med hänsyn till tiden för utredning hos Skatteverket, brottsutredningens längd samt den tid som en eventuell process i förvaltningsdomstolarna därefter kan komma att resultera i. Det samordnade förfarandet får antas komma att bli mer tidskrävande än den nuvarande ordningen, vilket i sin tur ställer ökade krav på skyndsamhet för myndigheter och domstolar.

Bild: Katarina Fast Lappalainen

Den slutliga spärren vid beslut om skattetillägg har inte försetts med några undantag, vilket emellertid föreslogs i förslaget till lagrådsremiss. Enligt detta förslag skulle spärren för åklagaren att väcka åtal inte gälla för de fall Skatteverket undanröjt beslutet om skattetillägg inom föreskriven omprövningstid. Eftersom det i nuläget inte torde finnas några resningsmöjligheter för det allmänna,34 ter det sig troligt att en särskild resningsregel som reglerar denna situation, vilket bl.a. har införts i Finland, kan komma att införas framöver.35 Något hinder mot att införa en sådan reglering torde för övrigt inte föreligga enligt TP-7 4.2.36

Spärregleringen omfattar även situationer där en fysisk person har påförts en juridisk persons skattetillägg genom ansvarsgenombrott, såsom företrädaransvar enligt 59:12–21 SFL, vilket följer av NJA 2013 s. 502.37 Således införs en spärr för åklagaren att väcka talan mot en fysisk person som genom företrädaransvar har påförts den juridiska personens skattetillägg (13 b st. 2 § SBL, 59:11 st. 3, 59:17, st. 2 och 59:19, st. 3). På motsvarande sätt ska Skatteverket inte heller kunna ansöka om eller träffa en överenskommelse om företrädaransvar för en fysisk person som åtalats för brott rörande samma felaktighet eller passivitet.38

Spärregleringen kommer att ställa ökade krav på samarbete och kommunikation mellan Skatteverket och åklagaren. Det kräver därför bestämmelser rörande underrättelse- eller uppgiftsskyldighet mellan dessa myndigheter, vilka enligt regeringens förslag ska regleras i förordning.39

Prop. 2014/15:131, s. 80.

Prop. 2014/15:131, s. 71, s. 88. Se även HFD 2013 ref. 71, HFD 2014 ref. 65 enligt vilka väckt åtal utgör ett hinder för att påföra skattetillägg. Skattetillägget har därför undanröjts trots att åtalet inte prövats av tingsrätten.

Prop. 2014/15:131, s. 84.

Prop. 2014/15:131, s. 81.

Se t.ex. Europadomstolens beslut i falletSmirnova & Smirnova ./. Ryssland, 2002-10-03, ansökningar nr 46133/99 och 48183/99. I fallet hade två systrar åtalats för kreditbedrägeri mot en bank i Moskva. Åtalet rörande den ena systern hade först lagts ned för att senare återupptas. Europadomstolen fann inte att detta utgjorde dubbelbestraffning enligt TP7-4, eftersom inget av åklagarens beslut hade lett till att Smirnova blivit vare sig fälld eller frikänd. En mer oklar situation kan emellertid föreligga om åklagarens beslut på något sätt är villkorat, vilket kan vara en följd av medling eller liknande åtgärder, se Bockel van, Bas,The Ne Bis in Idem Principle i EU Law, Kluwer Law International, Nederländerna 2010, s. 43.

Prop. 2014/15:131, s. 91 och s. 93 f.

Prop. 2014/15:131, s. 92 ff.

Prop. 2014/15:131, s. 87 f.

Prop. 2014/15:131, s. 89.

Prop. 2014/15:131, s. 89 f.

Prop. 2014/15:131, s. 88, m h t NJA 2013 s. 502, HFD 2013 ref. 71, HFD 2014 ref. 65. I det sistnämnda fallet hade en person dömts för grovt skattebrott och grovt försvårande av skattekontroll pga av oriktigt uppgiftslämnande i sitt aktiebolags och sina egna deklarationer, vilket bl.a. omfattade taxeringsåret 2007. En av åklagaren tidigare gjord åtalsjustering medförde att en fastighetsförsäljning hänförlig till samma taxeringsår inte längre omfattades av åtalet. Kort efter det att åtalet väckts fattade Skatteverket beslut om skattetillägg avseende samma oriktiga uppgifter, inklusive fastighetsförsäljningen. HFD konstaterade att skattetillägget även i denna del grundades på samma faktiska omständigheter som åtalet och att det straffrättsliga förfarandet pågick vid tiden för Skatteverkets beslut om skattetillägg. Det förhållandet att åtalet i den delen inte senare kom att prövas av tingsrätten medförde således ingen annan bedömning och skattetillägget undanröjdes.

Prop. 2014/15:131, s. 89.

Prop. 2014/15:131, s. 94.

Prop. 2014/15:131, s. 95 f.

Prop. 2014/15:131, s. 93, SOU 2013:62, s. 232.

Denna synpunkt fördes fram av Förvaltningsrätten i Stockholm, se prop. 2014/15:131, s. 95.

De möjligheter som finns till resning enligt 58 kap. RB om nya omständigheter eller bevis har tillkommit är enligt regeringen emellertid inte möjliga att tillämpa i nu aktuella situationer, eftersom denna reglering tar sikte på att en fråga tas upp till ny prövning av samma domstolsordning (prop. 2014/15:131, s. 97–99).

I den finska lagen om skatteförhöjning och tullhöjning som påförs genom ett särskilt beslut (781/2013), 3 §, kan skatteförhöjningen avlyftas om den behöriga myndigheten har fått vetskap om nya eller nyuppdagade väsentliga fakta som innebär att en förhöjning inte skulle ha påförts och inte myndigheten kan hållas ansvarig för att dessa fakta inte tidigare beaktats. Detta torde vara förenligt med TP7-4 som uttryckligen i p. 2 medger en möjlighet till en andra prövning i vissa fall, vilket kan utgöras av t.ex. resning (se t.ex.Nikitin ./. Ryssland, ansökan nr 50178/99, dom av den 20 juli 2004).

En andra prövning kan utgöras av t.ex. resning (se t.ex.Nikitin ./. Ryssland, ansökan nr 50178/99, dom av den 20 juli 2004). Jfr not 35 ovan.

Prop. 2014/15:131, s. 101 ff; NJA 2013 s. 502, p. 66.

Prop 2014/15:131, s. 104.

Prop. 2014/15:131, s. 199 ff.

4 SÄRSKILD ÅTALSPRÖVNING

I propositionen föreslås att regeln om särskild åtalsprövning i 13 § SBL utvidgas.40 Enligt förslaget ska åtalsprövningsregeln i 13 § SBL utvidgas på så sätt att skattebrott, vårdslös skatteuppgift samt skatteavdragsbrott omfattas om två villkor är uppfyllda, nämligen 1) det undandragna beloppet understiger två prisbasbelopp (89 000 kr år 2015) och 2) en felaktighet eller passivitet som skulle omfattas av åtalet även kan läggas till grund för beslut om skattetillägg för samma person. Detta innebär, som Ekobrottsmyndigheten påpekar i sitt remissyttrande, en tämligen omfattande avkriminalisering på skattebrottsområdet.41 Den föreslagna utvidgningen torde vidare leda till minskad arbetsbörda för såväl åklagarmyndigheterna som de allmänna domstolarna, som i större utsträckning än tidigare kan ägna sig åt de allvarligare överträdelserna.42 Antalet brottsanmälningar från såväl Skatteverket enligt 17 § SBL som de som sker från annat håll kan också förväntas minska.43 Några ändringar i anmälningsplikten i 17 § SBL föreslås emellertid inte.

Förslaget att fastställa ett exakt gränsvärde om två prisbasbelopp i 13 § synes enligt regeringen alltjämt vara att betrakta som ett riktvärde som kan utgöra en del i en skälighetsbedömning, dvs. på samma sätt som gränsvärden används i praktiken idag. Är det fråga om upprepad brottslighet kan således beloppsgränsen vara lägre. Detta har emellertid föranlett kritik från Lagrådet, som framhåller att om lagtexten föreskriver att åtal ska väckas om det undandragna beloppet överstiger ett visst krontal, är det inte längre möjligt att göra någon skälighetsbedömning.44 Vidare påpekar Lagrådet att det undandragna beloppet ofta fastställs mer eller mindre skönsmässigt, varför tillämpningen av ett exakt gränsvärde även av detta skäl kan bli problematiskt.

Katarina Fast Lappalainen är doktorand i offentlig rätt vid Stockholms universitet.

Detta påminner om den teknik som tidigare använts på miljösanktionsområdet i syfte att undvika dubbelbestraffningseffekter. Se prop. 2005/06:182,Miljöbalkens sanktionssystem m.m. Vid reformen 2006 infördes en åtalsprövningsregel som medför att när miljösanktionsavgift kan åläggas för en överträdelse, som inte kan antas föranleda annan påföljd än böter, får åtal väckas av åklagare endast om det är påkallat från allmän synpunkt (29:11 st. 4 Miljöbalken (1998:808), MB). Till denna har kopplats en bestämmelse som kan sägas motsvara 51:1 p. 4 SFL som innebär att en miljösanktionsavgift inte ska tas ut om det framstår som oskäligt med hänsyn till att överträdelsen har föranlett straff enligt 29 kap. MB (30:2 st. 2 p. 4 MB).

Ekobrottsmyndigheten,Yttrande över utkast till lagrådsremiss Dubbelprövningsförbudet och andra rättssäkerhetsfrågor i skatteförfarandet, dnr EBM A-2014/0591, 2014-12-19, s. 8. Se prop. 2014/15:131, s. 114.

Prop. 2014/15:131, s. 114 och 118.

Prop. 2014/15:131, s. 118.

Lagrådets yttrande 2015-06-01, s. 8.